Meine letzten bedeutenden Transaktionen

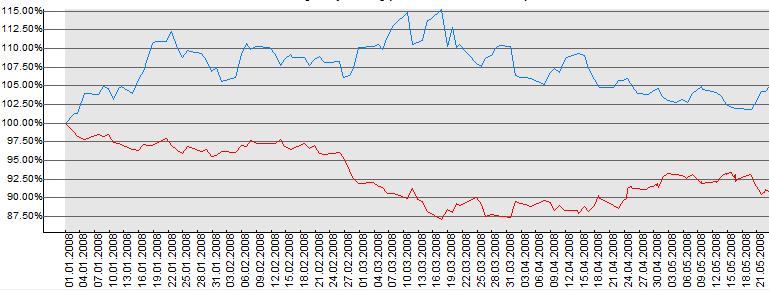

Bis zur Lehman Brother Insolvenz war mein Portfolio 3% im Plus. Am 16.9.2008 verkaufte ich meine letzten Anteile am ETF Proshare Short S&P 500.

Am 26.9.2008 kaufte ich den iShares MSCI World, dies weil der MSCI World um mehr als 25% unter seinem bisherigen Höchststand lag. Diese 25%-Regel habe ich mir anfangs Jahr auferlegt.

Ich habe nicht damit gerechnet, dass der MSCI World noch weiter so stark einbrechen würde. Der iShares MSCI World erreichte seinen bisherigen Tiefstand am 27.10.2008 mit USD 17.75. Damit kaufte ich bei der ersten Transaktion zu viele Anteile dieses ETF.

Zwischenzeitlich lag die Performance meine Portfolios fast 5% im Minus, auch weil die Obligationen die ich halte, teilweise sehr stark eingebrochen sind. Mein Portfolio hat sich seit dem Tief zum Teil erholt und ich bin zurzeit knapp 2% im Minus. Diese negative Rendite gefällt mir überhaupt nicht, ich habe den Anspruch in jedem Jahr eine positive Rendite über einer sicheren Anlage zu erzielen. Jedoch muss ich kurzzeitig eine negative Rendite akzeptieren, da ich bei fallenden Kursen mein Aktienportfolio ausbaue, den Boden werde auch ich nicht finden. Anfangs Jahr habe ich beschlossen nicht einen Benchmark als Massstab für meine eigene Performance zu nehmen, weil ich nicht von steigenden Aktienkursen ausging.

Marktlage

In die Märkte, welcher der Privatanleger direkt investieren kann, gab es in den letzten Jahren bzw. Monaten einige Blasenbildungen. Letztlich gab es in diesem Jahr beispielsweise noch die Rohstoffblase, die dann auch platzte.

| Blase | Geplatzt Datum | Ereignis |

| US-Hypothekenmarkt | Juni 2007 | Moody’s stuft 131 Ratings von Asset-Backed Securities (ABS) aus dem Subprime-Markt herunter. Weitere Überprüfungen werden angekündigt. |

| Aktien | Oktober 2007 | Höchststände wurden erreicht. |

| Öl und Soft Commodities | Juli 2008 | Höchststände wurden erreicht. |

| Corporate Bonds | September 2008 | Obligationen wie beispielsweise von GE oder BMW sind stark gefallen. |

| Carry Trades | September 2008 | Nach der Lehman Brother Insolvenz, legte der JPY gegenüber den anderen Währungen stark zu — wahrscheinlich auf Grund der Auflösung von Carry Trades. |

| Immobilien | Oktober 2008 | Einige Immobilienfonds Europas wurden “eingefroren”, d.h. keinen Handel mehr. |

Aus meiner Sicht war der JPY gegenüber den anderen wichtigen Währungen zu schwach, diese Verzerrung ist jetzt mit dem Auflösen der Carry Trades verschwunden. Auch Gold wurde seinem Ruf als Asset für die Krise nicht gerecht. Fast alle Asset Klassen korrelieren seit dem Lehman Brother Bankrott sehr stark zueinander und die von den Finanzmathematikern gern verwendete Normalverteilung ist für die momentane Marktlage untauglich. Damit ist auch die Portfolio-Optimierung die auf normal verteilte Vermögenswerte basiert hinfällig. Somit ist die Asset Allokation in diesem Marktumfeld nicht unbedingt der Schlüssel zum Erfolg.

In den letzten Wochen übergewichtige ich Firmenanleihen in meinem Portfolio, da ich diese als günstig erachte. Ob dies wirklich so ist, wird die Zukunft zeigen, vielleicht werden die Ausfälle bei dieser Asset Klasse sehr stark zulegen.

Marktausblick

Die Konjunktur hat sich seit dem Sommer 2008 weltweit abgekühlt auch die Stimmung unter den Unternehmen und Verbrauchen ist stark in das Negative abgerutscht. Die Konjunkturaussichten sind schlecht, siehe “Steht die Weltwirtschaft vor einer Rezession”? Ich erwarte weitere negative Wirtschaftsnachrichten, was die Aktienkurse stark nach unten treiben könnte, diese Krise wird uns noch ein paar Monate oder gar Quartale begleiten. Wenn ich die jetzigen Krise mit der Dotcom-Blase in Relation setzte, so haben wir den Boden bei den Aktien noch lange nicht gesehen. Weiter hat es an den Aktienmärkten noch immer zu viele Zocker, solange diese nicht verschwunden sind und das Medieninteresse an den Aktienmärkten so hoch ist, glaub ich nur an Bärenmarktrally. Zudem sind viele Experten der Meinung, dass die US-Häuserpreise weiter fallen werden, siehe “Home Prices Seem Far From Bottom”. Ich bin immer noch der Meinung: Sinkende Häuserpreise = sinkende Aktienkurse. Damit wird die US-Konsummaschinerie nicht so schnell wieder auf Hochtouren laufen, um so mehr müssten die Asiaten und Europäer ihren Konsum sehr stark ausweiten, um dieses Konsumdefizit der US-Amerikaner wenigstens teilweise ausgleichen zu können.

Meine Strategie

Ich bin der aktuellen Finanzkrise auch ein bisschen dankbar, sie zeigt mir die Grenze meiner Risikobereitschaft auf. Aus diesem Grund habe ich mir auch für die kommenden Monate eine klare Strategie auferlegt:

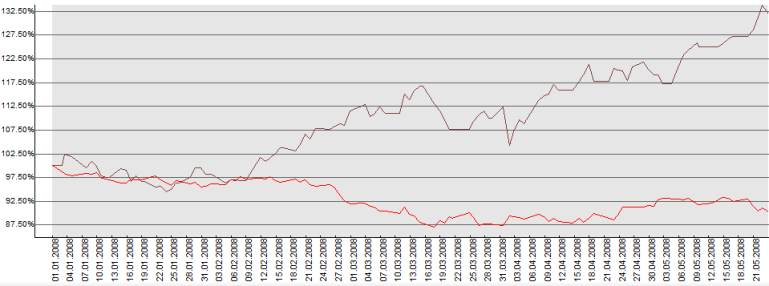

Mein letzter Aktienkauf wird bei 60–64% unter dem MSCI-World Höchststand erfolgen, dabei muss die investierte Summe ein Drittel meines maximalen Aktienanteils sein. Wenn die Indizes danach weiter fallen würden, hätte ich immer noch genügend Mittel den Kurszerfall in meinem Depot mit Short-ETFs einzudämmen. Falls dieser oben genannte Tiefstand nicht erreicht würde, kann ich den maximalen Aktienanteil in meinem Portfolio nicht ausschöpfen. Bis zu diesem Tiefstand erfolgen weitere Zukäufe jeweils 5% — 10% unter den bis dahin geltenden Tiefständen. Dabei investiere ich vorwiegend in Indizes der Industrieländer. Ich glaube, dass die Investoren vorwiegend aus den westlichen Industrieländern kommen und diese zuerst in ihren Heimatländern nach Investitionen suchen, dabei wird wahrscheinlich der Emerging Market zweitrangig behandelt. Ich werde die Indizes des Emerging Market aber genau beobachten, und wenn die vorher gemachte Aussage nicht zutrifft, werden ich im Gegenteil Investitionen in diesen Markt getätigt. Aus meiner Sicht liegt die Zukunft in einigen asiatischen Ländern wie China und Südkorea und/oder in den rohstoffreichen Ländern von Südamerika wie Brasilien und Chile.

Die Industrieländer müssen zuerst die nächste Blase erfinden und dies kann einige Zeit dauern. Die Wirtschaften der USA und des britischen Königreiches sind direkt von der Dotcom-Blase in die Hypotheken-Blase übergegangen, ich bin mir sicher die Investmentbanker arbeiten schon am nächsten Hype.

Meine Fremdwährungen wie JPY, USD, EUR und GBP sind momentan nicht die Schuldigen meiner negativen Rendite, der USD hat erheblich zugelegt ist und ich habe mich vor einigen Monaten zusätzlich mit günstigen USD eingedeckt. Meine USD habe ich aber vollständig in Aktien investiert, ich müsste daher in der Zukunft weitere USD kaufen oder auf EUR-ETF ausweichen bzw. ausbauen. Die Korrelationen der Aktien-Indizes in Europa und USA sind zurzeit sehr hoch, daher werde ich wahrscheinlich meine noch vorhanden EUR in die nächsten ETF-Transaktionen einfliessen lassen.

Meine Empfehlungen

Wie Sie sehen, verlangt meine Strategie kein hohes Börsenwissen, vielmehr sind Geduld und Disziplin verlangt, weil ich oftmals nicht mit der Herde renne. Mein Portfolio basiert vorwiegend auf Anleihen, Immobilienfonds und ETF. Von Strukturieren Produkten halte ich wenig, da diese meistens ein kompliziertes asymmetrisches Auszahlungsprofil haben. Mit Short-ETFs kann ich zudem auch auf fallende Kurse setzten, was sollte ich mir mehr wünschen?

Indem Sie Ihr Geld in einen Fonds geben, versuchen Sie den Zufall zu kaufen, dies können Sie selbst auch und erst noch günstiger. Diese Fondsmanager können es nicht besser als ein geduldiger und disziplinierter Anleger. Zudem kann nur ich meine Strategie umsetzten, ich kaufe in fallende Märkte, ein Fondsmanager kann dies nur zu einem kleinen Teil riskieren. Fonds haben viele weitere Nachteile — aktuell ziehen viele Anleger ihr Geld aus den Fonds zurück, damit gerät ein Fond unter Druck und muss nicht selten wie der TargetReturn der Credit Suisse schliessen, siehe “Credit Suisse liquidiert Fonds” .

Was wir nicht brauchen

Die Fehlprognosen der Börsenprofis wie Christian Gattiker-Ericsson, Philipp Bärtschi usw. Diese Herren erscheinen immer wieder in den Medien um die Privatanleger mit ihren teils absurden Prognosen zu verwirren. Sie sind der beste Beweis, dass die Börsenkurse nicht prognostiziert werden können. Ich habe schon darüber nachgedacht, eine öffentliche Datenbank mit den Fehlprognosen dieser Herren aufzubauen. Vielleicht könnte man sie so zum Schweigen bringen. In meinem Weblog können Sie sich ein Bild ihrer Prognosen machen.

Nachtrag vom 15.11.2008

Gemäss UBS investor’s guide vom 14.11.2008 haben über 80% der Unternehmen im S&P 500 ihre Zahlen für das 3. Quartal vorgelegt. Die Gewinne sind um fast 14% gegenüber dem Vorjahr gesunken. Die Sektoren Finanz und Energie hatten sehr unterschiedlichen Einfluss auf die Gewinne. Ohne den Finanzsektor wären die Gewinne des S&P 500 um 10% gestiegen, ohne den Energiesektor dagegen um 27% gesunken.