Die Beiträge dieses Blog beinhalten ein dauerndes Ringen mit der Desinformation der Analysten, Konjunkturforschern und anderen direkten bzw. indirekten Profiteuren der Umsätze sowie Margen der Finanzindustrie. Wobei die Medien jede kritische Distanz zu den Experten und Marktkommentatoren längst verloren haben, da sie selbst um die Gunst des Publikums kämpfen. Die Symbiose zwischen Analysten und Medien mündet in einer Berichterstattung des emotionalen Auf und Ab, dabei spielen sie gekonnt die Klaviatur der Gier und Angst.

Natürlich werden hier auch Informationen für das einfache Investieren vermittelt. Glücklicherweise finden sich im Internet auch nützliche Informationsquellen jenseits der oberflächlichen Dramatisierung des Marktgeschehens. Daher starten wir zuerst mit den nützlichen Informationen.

Nützliche Information

Neulich bin ich auf die folgende Webseite gestossen:

Fintool hat sehr aufschlussreiche Videos — sehr sehenswert!

Börsenstimmung und Prognosen gleich Desinformation

Kaum kommt es zu Kursverlusten an der Aktienbörse, findet inflationär das Schlagwort Eurokrise wieder in die Headlines der Medien. Die Medien sind zum dümmlichen Sprachrohr der Analysten und Konjunkturforscher verkommen.

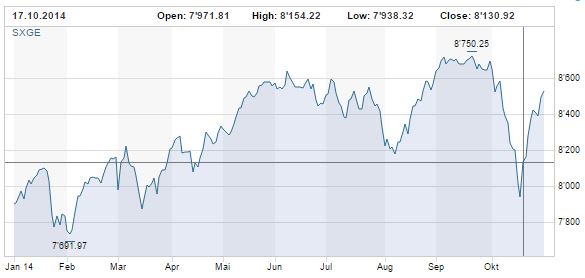

Quelle: SPI bei der SWX

Wenn die Volatilität und Dramatik an den Finanzmärkten zwischendurch abklingt, so füllen die Finanzblätter ihre Lücken mit fragwürdigen Aussagen über Anlagestrategien. Dabei bilden die Medien, Analysten und Konjunkturforscher eine Zweckgesellschaft die eine nicht prognostizierbare Zukunft scheinbar zu jedem Preis inszenieren muss.

Panagiotis Spiliopoulos leidet weiterhin an Selbstüberschätzung

Wen die Banken mit ihren Analysten die Kundschaft zu mehr Aktivismus bewegt, schlägt sich dies positiv auf ihrem Profit nieder. Mit ihren Prognosen hinterlassen sie zudem den trügerischen Eindruck, sie könnten die Zukunft voraussehen und hätten dadurch einen Informationsvorsprung. Seit ein paar Jahren wissen wir es definitiv, dass das teilweise unter Druck stehende Bankenpersonal um des Profitstrebens nicht vor Lügen und Betrug zurückschreckt. Einer dieser Personen ist der unbelehrbare Herr Panagiotis Spiliopoulos. In meinem Blog finden sich genügend Fehlprognosen dieses Herrn. Es hindert in nicht daran, weiter fragwürdige Aussagen zu tätigen:

Quelle: FUW vom 4.09.2014 — Buy-and-Hold-Strategie hat ausgedient, Panagiotis Spiliopoulos

Weiterlesen