Im Februar 2006 kaufe ich meine ersten Aktien, zuvor waren mir die Handelsbörsen völlig egal. Noch, bis vor 11 Jahren hätte, ich auch nicht genügend Geld gehabt, um in Wertpapiere zu investieren. Ich benutzte mein selbst verdientes Geld ausschliesslich für das Reisen. Das Geld was ich bisher wenig erfolgreich an der Börse investierte habe, kam ich der Brieftasche meiner Eltern verdanken.

Da ich mehrere längere Reisen und Sprachaufenthalte machte, habe ich schon einige Male meine Erwerbstätigkeit für die Zeitdauer von 9 – 13 Monaten aufgegeben, dabei habe ich mich nie um Finanz- oder Wirtschaftskrisen gekümmert. Ich hatte mit einer Ausnahme auch immer meine Arbeitgeber gekündigt, in meinen über 20 Jahren als Softwareentwickler habe ich den Arbeitgeber schon zirka 8‑mal gewechselt, wobei ich auch schon zweimal indirekt wieder für denselben gearbeitet habe. Natürlich spürte ich die Konjunkturzyklen bei der Jobsuche, in einigen Jahren wie beispielsweise im Jahre 2000, war die Jobsuche sehr einfach in andern Jahren wieder etwas schwieriger, ob dies mit den Aktienkursen korreliert, habe ich nicht untersucht.

Auf Grund meiner besseren finanziellen Lage hatte ich in der zweiten Jahreshälfte des Jahres 2006 auch einige Beratungsgespräche bei verschiedenen Banken. Dazu gehörten auch die UBS und CS, übrigens kann ich solche Gespräche sehr empfehlen. Ich habe aber nie eines von den Beratern empfohlen Produkt gekauft, ich fand diese Gespräche aber motivierend genug, um mich selbst mit der Materie des Investierens auseinanderzusetzen.

Wie mehr ich mich mit dem Thema Investieren beschäftigte, je mehr merkte ich, dass ich meine Anlageentscheidungen selbst treffen wollte. Daraus entstand auch dieses Weblog, ich bin heute je den mehr überzeugt, dass die meisten Privatanleger mit Geduld, Disziplin und der geeigneten Börsenonline-Handelsplattform sein Portfolio selbst managen kann.

Auch wenn ich heute mehr materielles Vermögen habe, als noch vor einigen Jahren, fühle ich mich nicht glücklicher. Beispielsweise machte ich im Oktober 2007 eine 10-tägige Frachtschiffreise von Le Havre nach Guadeloupe, ich war während dieser Zeit ohne Börsenkurse. Aber schon zwei Tage nach meiner Ankunft in Guadeloupe hatte ich meine ersten Börsentransaktionen ausgelöst. Ich wurde zeitweilig zum Sklaven der täglichen Börsenkurse, dadurch das die Börse in den letzten Monaten so volatil waren, habe ich mich diesen Fesseln wieder befreit. Heute können mir auch ein Auf oder Ab von einigen Prozenten an einem Tag nichts mehr anhaben, wobei ich in den letzten beiden Monaten nur noch während meiner Mittagspause ab und zu die Obligationskurse kurz betrachtete.

Da ich finanziell unabhängig bin, stellen sich aber auch positive Effekte ein. Beispielsweise erlaube ich mir, gewisse schweizerische Eliten oder auch Banken in meinem Weblog zu kritisieren. Wahrscheinlich verspiele ich damit die Chance, jemals für eine schweizerische Grossbank als Informatiker arbeiten zu können. Dieses Risiko gehe ich aber gerne ein, es muss auch in der Schweiz noch Leute geben, welche die verfehlte Politik unserer Eliten infrage stellt. Auch die Einheimischen der ärmeren Länder können nun während meiner Reisen auf besser Deals mit mir hoffen. Ich lasse mich lieber von einem armen Afrikaner für sein Kunsthandwerk abzocken als von einem überzahlten Taugenichts einer Grossbank.

Ich habe mir vorgenommen, nur noch wenige Einträge in diesem Weblog über das Investieren bzw. Wirtschaftskrise zu schreiben. Nach drei Jahren intensiver Beschäftigung mit Geldanlagen und der in den Medien allgegenwärtigen Finanz- und Wirtschaftskrise verliert für mich das Thema den Reiz. SF Börse des SF1 kann ich schon gar nicht mehr schauen und auch Bloomber-TV langweilt mich immer mehr – es kann auch zu viel sein. Das Geschehen an den Märkten ist meiner Meinung nach geprägt von Zufall und die von den teuren Experten hervorgebrachten einfachen und leicht eruierbaren Kausalitäten, die das Geschehen begründen sollen, als ein beiläufiges Rauschen zu ignorieren.

Ferner ist der Aufwand für die Erstellung dieses Weblog zeitintensiv und es ist fraglich, ob ich mein angepeiltes Zielpublikum damit erreichen kann.

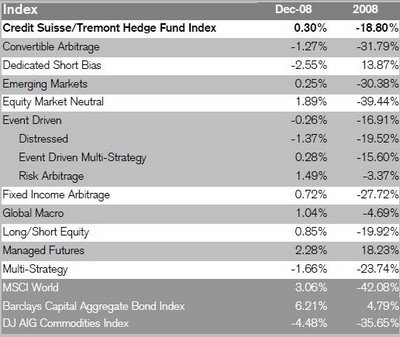

Aktienperformance im 2008

| Index |

Punktestand 31.12.2008 |

Performance 2008 |

| SMI |

5534.53 |

-35% |

| SPI |

4567.57 |

-34% |

| S&P 500 |

903.25 |

-38.5% |

| Dow Jones |

8776.39 |

-34% |

Die Marktkapitalisierung in der Schweiz ist gegenüber dem Vorjahr um fast 400 Milliarden CHF geschrumpft, diese Summe entspricht 80% im Verhältnis zum Bruttoinlandsprodukt (BIP). Weltweit wurden gemäss Bloomberg 30‘000 Mrd. CHF an Börsenwerten vernichtet.

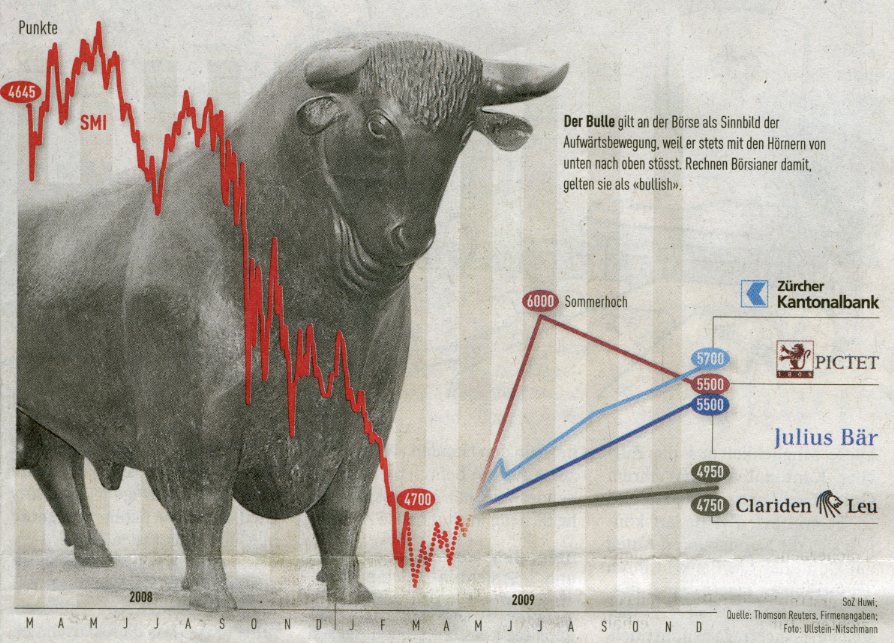

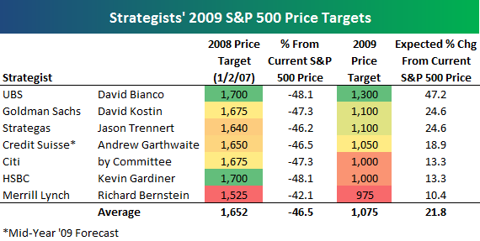

Die Prognosen der Schweizer Wirtschaftseliten für das 2008

Wie sich die Börsenprofis bei ihren Prognosen für das Jahr 2008 daneben lagen, können Sie meinem Blog unter der Kategorie Prognosen Profis 2008 entnehmen und mit den oben angegebenen Punkteständen der Indizes vergleichen. Fast alle hatten für das Jahr 2008 steigende Kurse prognostiziert, daher lagen die meisten Experten je nach Indizes zwischen 35 bis 45% daneben. Die Prognosen der Aktienexperten waren in den beiden letzten beiden Jahren völlig falsch, aber auch die Ökonomen mit ihren Konjunkturprognosen waren viel zu optimistisch, hierzu zwei Beispiele:

28.12.07–10.1.08: stocks, Seite 12, “Herr Jaeger kaufen Sie jetzt Aktien?”

Stocks: Eine an den Börsen heiss diskutierte Frage: Wird die Hypothekenkrise die USA in eine Rezession führen?

Jaeger: Nein, das sehe ich zurzeit überhaupt nicht. Die USA sind enorm wettbewerbsfähig. Das Wachstum des Bruttoinlandsprodukts betrug im dritten Quartal hochgerechnet aufs Jahr 4.9%. Das ist ein sensationeller Wert. Die Arbeitsproduktivität wuchs gemäss neusten Zahlen um mehr als sechs Prozent. Wer da eine bevorstehende Rezession sieht, den verstehe ich schlichtweg nicht.

Stocks: Ein Börsencrash ist somit unwahrscheinlich?

Jaeger: Mit Blick auf die realwirtschaftliche Entwicklung ist ein solcher Crash kaum vorstellbar.

Stocks: Haben Sie in den vergangenen zwei Monaten Aktien gekauft?

Jaeger: Das habe ist. Unter anderem Aktien von UBS.

Der Wirtschaftsprofessor Franz Jaeger erwartet für das Jahr 2008 ein Wachstum des Schweizer Bruttoinlandsproduktes von 2.0 bis 2.5%. In diesem Rahmen bewegen sich auch die Schätzungen der Schweizer Konjunkturforschungsstellen. Die BAK Konjunkturforschung Basel rechnet für das Jahr 2008 mit einem Plus von 2.3%. Die Konjunkturforschungsstelle der ETH Zürich prognostiziert ein reales BIP-Wachstum von 2.1%. Und das Seco schätzt, dass die Schweizer Wirtschaft im nächsten Jahr um 1.9% wachsen wird.

Weltwoche 42/08, Gerold Bührer ist Präsident von Economiesuisse, “Die Schweiz muss die Chance packen”

Pessimisten und Liberalismuskritiker in Europa und auch in der Schweiz proklamieren bereits das Ende des Kapitalismus. Sie rufen nach massiven staatlichen Interventionen und sehen die Felle der freiheitlichen Ordnung nicht ohne Schadenfreude davonschwimmen. Dies, obwohl in der Schweiz im Gegensatz zu den USA und anderen Ländern bisher keine Steuergelder zur Rettung konkursiter Banken eingesetzt werden mussten. Und auch aus der Industrie kommen, anders als in zahlreichen Ländern, keine Subventionsbegehren. Ich bin überzeugt: Das schweizerische Bankensystem und auch der Werk- und Dienstleistungsplatz widerstehen dem Sturm einmal mehr.

Die Schweizer Banken gehören zu den bestkapitalisierten Instituten der Welt. Schon in der grossen Immobilienkrise der neunziger Jahre, wo über fünfzig Milliarden Franken Abschreibungen verdaut werden mussten, bedurfte es keines Steuerfrankens zur Rettung privater Banken.

Am Erscheinungsdatum dieses Berichts musste die UBS durch die SNB und den Bund gerettet werden.

Mein Portfolio 2008

Ich habe das Börsenjahr 2008 mit einem Minus von zirka 4% abgeschlossen. Wenn Sie die Bilanz meiner Anlageklassen lesen, so sehen Sie fast nur Verlierer. Nun, bis und mit dem Lehman Brother Desaster vom 15.9.2008 besass ich einige Short-ETFs auf unterschiedlichen Aktienindizes. Am 16.9.2008 habe ich meine letzte Shortposition verkauft, und habe danach langsam Longpositionen in Aktien und Aktien-ETFs aufgebaut. Bis zu diesem Zeitpunkt war ich über 3% im Plus, ich habe die Auswirkungen auf die Aktienkurse dieser Insolvenz völlig falsch eingeschätzt. Zudem brach der Kurs von Immoeast ab September richtiggehend ein.

Meine grössten Verlierer

| Anlage |

Kurs vom 31.12.2008 |

2008 |

| Immoeast Aktie Immobiliengesellschaft |

0.46 |

-82.61 |

| GBP Währung |

1.5599 |

-30.67 |

| EasyETF GSCI (USD) |

35.6 |

-24.55 |

Fremdwährungen

Die Fremdwährungen haben mich im 2008 sehr viel Rendite gekostet. Wobei dies in der Zukunft sehr schnell wieder ändern kann, seit der Rettung der UBS durch den Bund und der Nationalbank glaube ich nicht mehr an die Zukunft eines noch stärkeren CHF. Die Schweiz setzt auf die Karte Hoffnung, diese könnte sich bei der möglichen nächsten Verwerfung am Bankensystem als Trugschluss erweisen.

| Währung |

Kurs vom 31.12.2008 |

2008 |

Gesamte Rendite |

| EUR |

1.49 |

-9.29 |

-6.6% |

| GBP |

1.5599 |

-30.67 |

-36.15% |

| USD |

1.0677 |

-3.88 |

-5.1% |

Den GBP hätte ich lieber nicht mehr in meinem Portfolio, ich glaube Grossbritannien wird eine schwere Wirtschaftskrise durchleben.

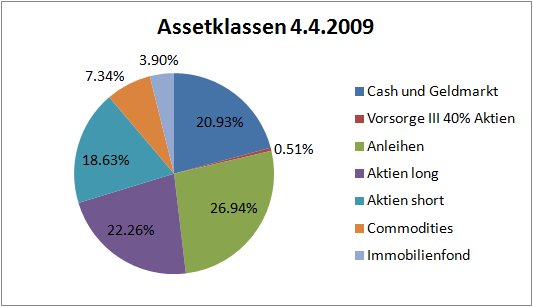

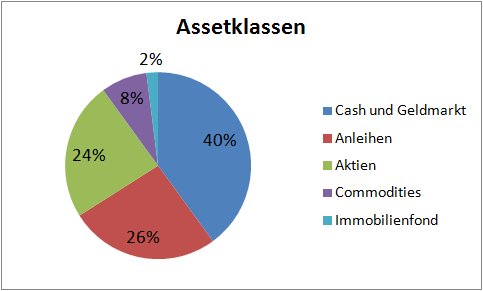

Assetklassen

Anleihen

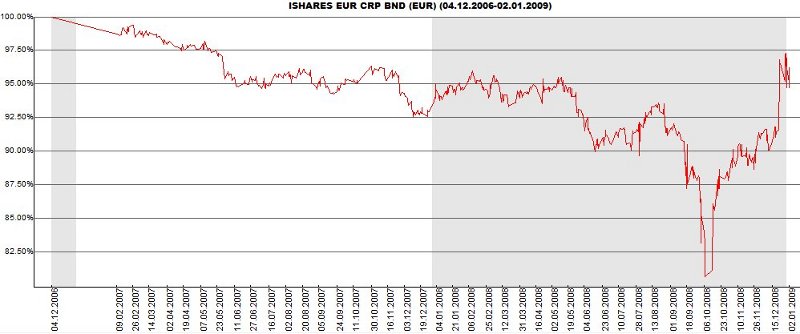

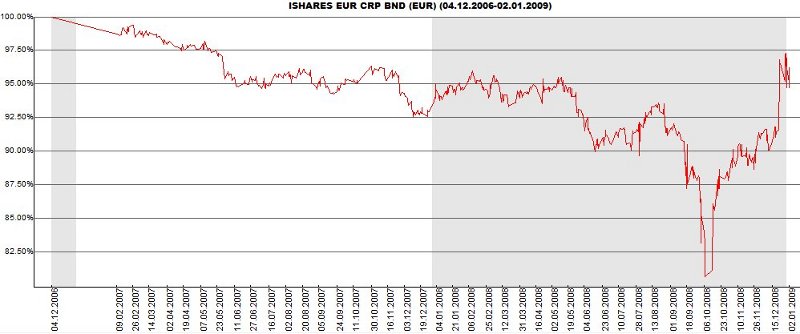

Ich hatte bisher noch nie Staatsanleihen in meinem Portfolio, ich bevorzuge Unternehmensanleihen mit der Bonität Investement-Grade. Wie dem folgenden Chart entnommen werden kann, stürzten die Kurse dieser Unternehmensanleihen kurzeitig sehr stark ab.

Viele Börsenprofis preisen die Unternehmensanleihen für das 2009 an, ich bin der Meinung, dass diese Empfehlung zu spät kommt. Gute Kaufgelegenheiten für den Privatanleger gab es im September, Oktober und November des 2008. High Yield Unternehmensanleihen sollten der Privatanleger in Fonds oder vielleicht auch in einem ETF wie dem db x‑trackers Itraxx Crossover 5‑Year Total Return Index ETF (ISIN LU0290359032) kaufen. In den USA gibt es auch einige High Yield ETF, natürlich in USD. Wenn ich dieser Anlageklasse auch die Währungsverluste des GBP und EUR zu rechnen müsste, wäre die Bilanz auch nicht gerade positiv.

Aktien

Mein Aktien und Aktien-ETFs sind zwischen 2 bis 20% im Minus.

Immobilien

Mit Immobilienfonds habe ich im Jahr 2008 einige Gewinne verbuchen können, aber schon wie erwähnt war die Immobiliengesellschaft Immoeast die schlechteste Position in meinem Portfolio, daher ist auch in dieser Anlageklasse meine Rendite negativ.

Rohstoffe

Beim ZKB-Gold ETF gab es leichte Verluste, vielmehr habe ich mit dem EasyETF GSCI verloren.

Sparkonto, Festgeld und Geldmarkt

Die aktuellen Anteile in Cash und Anleihen in meinem Portfolio haben etwa denselben prozentualen Anteil. Auf Grund der Zinssenkungen der SNB ist eine Festgeldanlage inzwischen unattraktiv, bei einem Sparkonto erhält man zurzeit höhere Zinsen. Eine Alternative für das Anlegen von EUR ist der db x‑trackers EONIA Total Return Index ETF (LU0290358497) . Wobei dabei der Gewinn durch die Courtage und eidg. Umsatzabgabe für eine Anlagedauer unter einem Jahr gering ausfällt.

Strukturierte Produkt und Wandelanleihe

Meine Bedenken gegenüber strukturierten Produkten können Sie im Eintrag “Exchange Traded Funds (ETF) die Alternative zu Strukturierte Produkten und Aktienfonds” nachlesen. Trotzdem kaufte ich mir am 31.10.2008 zum ersten Mal eine Wandelanleihe, weil der Preis mit 96 deutlich unter CHF 100 lag. Eine Wandelanleihe unterscheidet sich aber zu einem strukturierten Produkt mit Kapitalschutz:

- Wahrscheinlich sind die Wandelanleihen günstiger und sicherlich transparenter, was die Preisfeststellung und Bewertung anbelangt.

- Die Liquidität einer Wandelanleihen ist weit höher als bei einem strukturierten Produkt, da sie normalerweise von vielen Markteilnehmern gehandelt wird.

Altersvorsorge mit 3a

Bisher hatte ich eine bescheidene Summe in den UBS Vitainvest 25 (CH0022476466) investiert. Da ich aber einen Teil meiner Bankbeziehung zur UBS auflöste, wechselte ich in den Mi-Fonds (CH) 40 V (CH0023406520).

Beide Finanzinstitute bieten einen Fond mit einem Aktienanteil von 40% an, hierzu den Performance-Vergleich für die beiden Jahre 2007 und 2008.

| Fonds |

Courtage/

Ausgabekommission |

Depotkosten |

Kosten (TER) p.a. |

2007 |

2008 |

| Mi-Fonds (CH) 40 V |

keine |

keine |

0.92% |

0.5% |

-16.8% |

| UBS Vitainvest 40 |

maximal 3% |

0.1% |

1.62% |

-1.35% |

-18.46% |

Beide 3a-Fonds können nicht überzeugen, die Kosten beim UBS-Fonds liegen zudem mit 1.62 p.a. sehr hoch. Weiter berechnet die UBS die Depotkosten und eine Ausgabekommission beim Kauf von Anteilen, nicht so die Migrosbank.

Gemäss dem Tagesanzeiger erzielten im Jahre 2008 die UBS-Produkte Vitainvest 40 und Vitainvest 50 die grössten Einbussen aller 3a-Fonds, siehe “Ein einziger 3a-Fonds mit schwarzen Zahlen”. Die Bilanz kommt zum Schluss, dass es bei den 3a-Fonds enorme Differenzen gibt. In den letzten drei und sieben Jahren war die Swisscanto mit ihren Oeko-3-BVG-Produkten die Gewinnerin, während die UBS mit ihren Produkten negativ abfällt, siehe Enorme Differenzen.