Ich persönlich mache bewusst keine Devisen-Spekulationen, ich kaufte Devisen bis vor 2 Monaten ungeachtet ihrer Stärke bzw. Schwäche gegenüber dem CHF. In der Zukunft werde ich aber mein Portfolio bezüglich Fremdwährungen bewusster bewirtschaften. Damit werde ich versuchen den USD bzw. EUR zu günstigeren Zeitpunkten zu kaufen oder den ETF zu wählen, von welchen ich die Devisen schon habe und nicht teuer am Markt kaufen muss. Oftmals gibt es die Alternative von mehreren ETFs mit hoher Korrelation in den beiden Fremdwährungen EUR oder USD. Ich werde weiterhin nicht mit Fremdwährung spekulieren. Prognosen in dieser Asset-Klasse halte ich als fragwürdig.

Warum habe ich überhaupt Fremdwährungen?

In der folgenden Tabelle sind meine Fremdwährungsrenditen ersichtlich, diese mögen wenig begeistern.

| Währung | Kurs vom 23.05.2008 | Meine Rendite |

| EUR/CHF | 1.6143 | +0.15% |

| GBP/CHF | 2.063 | -16.62% |

| USD/CHF | 1.0239 | -9.92% |

Auch als ich noch einzelne Aktientitel in meinem Portfolio hatte, war ich nie mit einem Titel so in der Verlustzone wie mit dem britischen Pfund.

Am geringsten war bisher mein Währungsrisiko beim Euro, da sich der Frankenkurs langfristig an der europäischen Gemeinschaftswährung orientiert.

Das Ziel meiner Anlagestrategie besteht im Aufbau eines Indexing Weltportfolio. Zu diesem Zweck benötige ich genügend USD und EUR. Den Kauf von GBP erachte ich aus heutiger Sicht als unnötig, ein weiterer Anfängerfehler. Ich hätte mich nach dem Verkauf der Aktientitel gleichzeitig auch vom GBP verabschieden sollen.

Anleger, die vorwiegend in Schweizer Titel investieren, könnten mir nun vorwerfen, wer in ausländische Wertschriften investiert, muss eben auch das Währungsrisiko tragen. Natürlich haben sie damit Recht, nun halte ich dagegen, dass ein SMI, SLI oder SMIM überkauft sind und somit zu teuer. Wenn ich ein Länderindex kaufen wollte, würde ich den DAX oder der CAC 40 bevorzugen.

Es gibt noch andere Gründe, die für Fremdwährungen sprechen

- Auf lange Sicht ist der saldierte Effekt aus allen Wechselkursveränderungen in einem gut diversifizierten Portfolio, das mehrere Fremdwährungen enthält, aller Wahrscheinlichkeit nach nicht nennenswert negativ. Vielmehr ist auf lange Sicht von einem neutralen (Null-) Einfluss auszugehen, weil Wechselkurse langfristig um den Mittelwert, die so genannte Kaufkraftparität, herum schwanken. (Buch: Souverän investieren, Gerd Kommer).

- Der Einsatz von Währungen kann für ein Portfolio einen stabilisierenden Effekt haben: Da die Korrelation zu anderen Anlageklassen sehr gering ist, können Währungsstrategien sehr gut zur Risikostreuung genutzt werden.

Was zu berücksichtigen ist; gerade in Krisenzeiten suchen internationale Investoren noch immer den sicheren Hafen der Schweizer Währung, was diese in die Höhe treibt. Diesen Fakt habe ich unterschätzt.

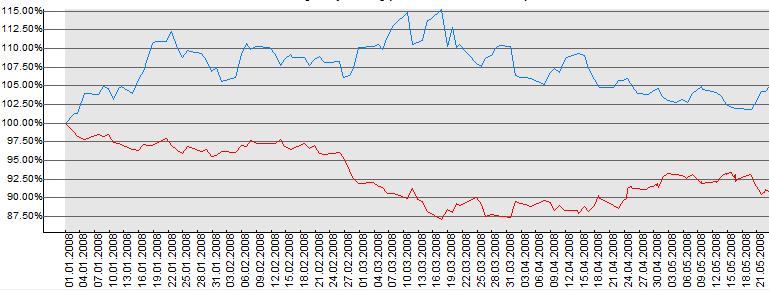

Mein Portfolio

Zurzeit habe ich mühe eine Rendite von 3% und mehr zu erzielen. Ich habe sehr grosse Währungsschwankungen, ich bin short auf dem S&P 500 damit wird die USD-Schwäche gegenüber dem CHF abschwächt. Wie aus dem folgenden Kursdiagramm ersichtlich, weisen der S&P 500 Short und der Wechselkurs USD/CHF scheinbar eine negative Korrelation aus.

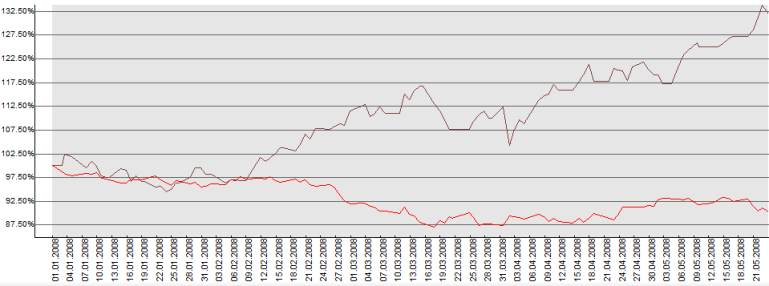

Auch für den EasyETF S&P GSCI und dem Wechselkurs USD/CHF habe ich ein Diagramm erstellt.

Zudem habe ich, die Korrelationen des Short S&P 500, USD/CHF und des EasyETF S&P GSCI auf der täglichen Basis seit Jahresbeginn berechnet.

| Proshare Short S&P500 | EasyETF S&P GSCI | |

| USD/CHF | -0.43 | -0.15 |

| Proshare Short S&P500 | 0.086 |

Es bestätigt sich, dass bei sinkenden USD gegenüber CHF, der Short S&P zulegt. Es geht schon fast in Richtung Null-Summen-Spiel. Interessanter erscheint mir die leicht negative Korrelation zwischen dem USD/CHF und dem EasyETF S&P GSCI, damit erreicht man eine sehr gute Diversifikation.

Achtung: Korrelationen können sehr schnell ändern beispielsweise verlor der USD auch in den letzten 5 Jahren kontinuierlich an Wert gegenüber dem CHF, trotzdem stieg der S&P 500 an.