Was bei Lebensmittel- und Pharmaindustrie so nicht ist

Wären Sie glücklich, falls die Lebensmittelindustrie auf den Produktaufdruck der nährwert- und gesundheitsbezogenen Angabe verzichten würde. Dafür würde die Lebensmittelindustrie nach gehäuften Lebensmittelerkrankungen eine Broschüre mit dem Titel “Besondere Risiken bei Lebensmittel” in die Haushaltungen verschicken.

Was würden Sie dazu sagen, wenn der Beipackzettel bei den Medikamenten nur das Anwendungsgebiet, die Dosierung bzw. Dauer der Anwendung und die Haltbarkeit des Medikamentes ausweisen würde. Keine Hinweise auf die möglichen Nebenwirkungen, Wechselwirkungen mit anderen Medikamenten usw. Sie würden aber nach gehäuften Todesfällen verursacht durch Medikamente von der Pharmaindustrie ein Heft mit dem Titel “Besondere Risiken bei Medikamenten” nachhause geschickt bekommen.

Um beim Vergleich der Schweizer Onlinebroker zu bleiben, es wäre durchaus möglich die fehlenden Informationen der Lebensmittel bzw. der Medikamente mittels Internet umständlich zu ermitteln.

Nicht nur die Rendite zählt

Wahrscheinlich haben viele Anleger im Jahr 2008 und teilweise auch 2009 schmerzlich erfahren, dass die Rendite nur ein Teil einer Finanzanlage ist und das Risiko oftmals zu wenig beachtet wird.

Ende 2008 und Anfang dieses Jahres bekam ich von den Banken, wo ich online Wertschriften handle, das Heft “Besondere Risiken im Effektenhandel”. Wahrscheinlich habe fast alle online Trader von ihren Brokern eine solche Druckschrift erhalten. Erstaunlicherweise wurden die Anleger erst mit dem Börsenabsturz 2008 wieder einmal an diese Risiken erinnert.

Angenommen Sie gehen zum ersten Mal zu einem Anlageberater, dann werden Sie hoffentlich feststellen, dass er viel Zeit verwendet, um Ihr Risikoprofile zu ermitteln. Zusätzlich zu Ihrer Risikoneigung wird der Anlageberater auch Ihr erwartetes Renditenziel und den ungefähren Anlagehorizont wissen wollen. Mit diesen drei Parametern, ausgedrückt in Zahlen, kann eine Finanzanlage bzw. ein Portfolio ermittelt werden. Die meisten Wertpapiere haben ein Risiko/Rendite Profil, was vielfach aus historischen statistischen Kursen errechnet wird. Der Anlageberater wird auf Grund dieses quantitativen Anlageprozess, eines für Sie passendes Portfolio ermitteln.

Keine Risikoangaben bei Schweizer Onlinebroker

Leider kümmert sich der Schweizer Onlinebroker wenig um das eingegangene Risiko ihrer Kundschaft. Ich habe einmal ein paar Onlinebroker darauf hin geprüft, welche Risikozahlen sie beim Kauf eines Wertpapiere angeben.

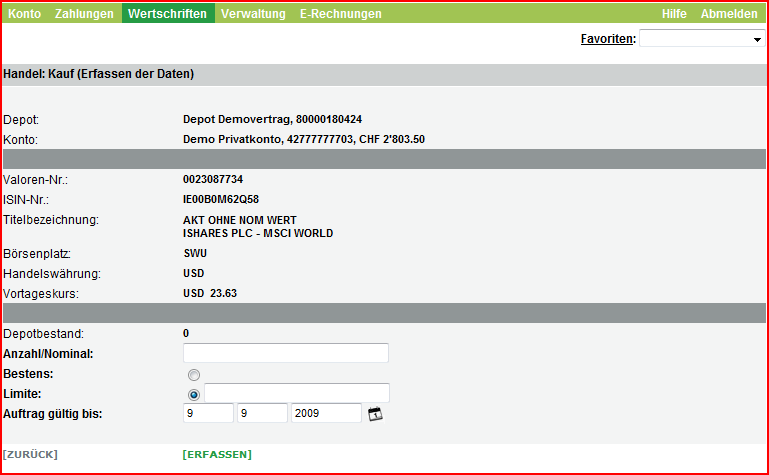

Migros Bank

In ihren M‑BancNet gibt es weder beim Kauf eines Wertpapieres noch für das gesamte Portfolio irgendwelche Zahlen über Risiken.

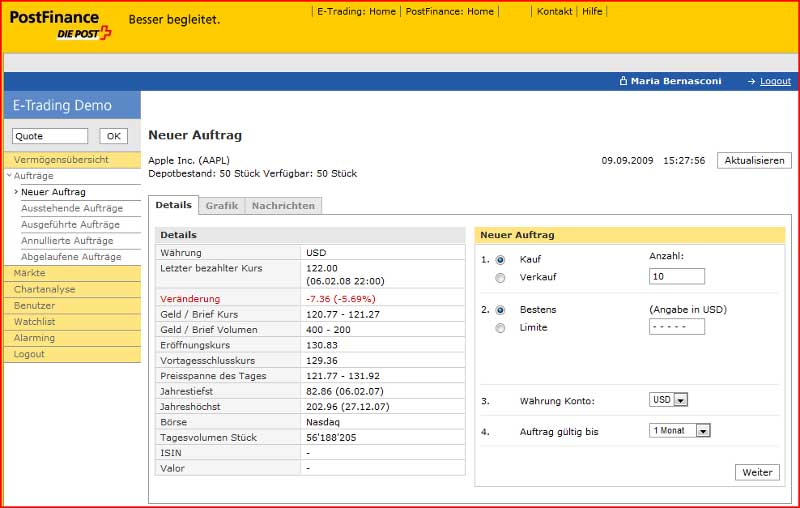

E‑Trading der Postfinance

Keine Angaben über die Risiken beim Kauf eines Wertpapieres und auch nicht für das Gesamtrisiko des Portfolios. Es ist mir unerklärlich, warum E‑Trading ein Werkzeug für die Chartanalyse anbietet und anderseits ihren Onlinetrader über die Risiken seines Portfolios im Dunkeln lässt.

Andere Handelsplattformen

Weiter habe ich auch die Demoversionen der Handelsplattform von Saxo Bank und Keytrade Bank kurz geprüft, auch dort keine Angaben über Risiken. Anders bei der Rendite, diese wird bei vielen Onlinebrokern ausgewiesen.

Swissquote hat es, will dies aber teilweise bezahlt haben

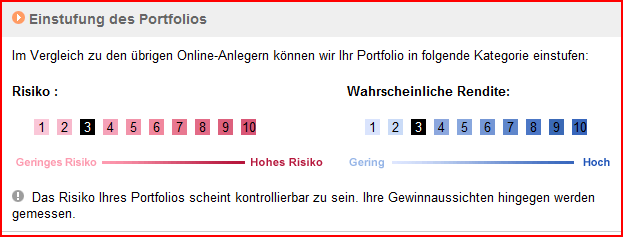

Risikoangabe für Portfolio

Bei der Swissquote kann das Portfolio nach Value at Risk (VaR) ausgewertet werden. Dieser wird für den aktuellen Tag, für eine Woche und einen Monat berechnet. Dasselbe gilt auch für den Value at Gain (VaG), mit diesen Angaben können auch die Risiken für asymmetrische Anlagen dargestellt werden, was für viele strukturierte Produkte sehr hilfreich ist. Auch das Gesamtrisiko der Portfolios wird auf einer Skala von 1 bis 10 eingestuft.

Bei Portfolios mit nur symmetrischen Anlagen wie beispielsweise ETF’s, Aktien usw. wäre es wünschenswert, wenn die Risiken für ein Jahr ausgewiesen würden.

Risikoangaben beim Kauf

Der Equity- und Portfolio Analyzer von Swissquote scheinen meinen Forderungen bezüglich der Risikoangaben beim Kauf einer Position auch zu erfüllen, leider konnte ich diese beiden Werkzeuge noch nicht in Aktion sehen. Wobei Swissquote diese Dienstleistung jährlich mit CHF 199.– in Rechnung stellt, ebenfalls für Kunden mit einem Konto.

Onlinebroker ohne Risikozahl/en nicht akzeptabel

Für mich als Onlinetrader ist dieser Zustand der fehlenden Risikozahlen nicht akzeptabel. Ich frage mich, für was wir in der Schweiz eine eidgenössische Finanzmarktaufsicht (finma) haben. Diese verlangt von ihr überwachten Banken auch Risikozahlen, warum hat der Privatanleger kein solches Recht auf diese Risikozahlen der Onlinebroker. Obliegt es nicht der finma, den Kunden vor den Banken zu schützen?

Natürlich können diese Risikowerte für viele Wertpapiere, irgendwo im Internet gefunden werden und das Risiko eines Portfolios kann der Trader selbst berechnen. Nur gehören Rendite und Risiko zusammen und müssen entsprechend auch von den Handelsplattformen berechnet und ausgewiesen werden.

Den Einwand, dass viele Trader diese Zahlen sowieso nicht verstehen würden, kann als Begründung auch nicht angeführt werden. Falls ein Anleger die Risikowerte nicht versteht, kann er sich diese von seinem Anbieter erläutern lassen, möglicherweise lässt er sich diese Dienstleistung gar bezahlen.

Eine Rendite über einer risikolosen Anlage umfasst auch ein Risiko, der Anleger hat Anrecht dieses Risiko durch den Onlinebroker quantifiziert zu bekommen.