In meinem vorherigen Beitrag habe ich den wirtschaftlichen Wandel der letzten 40 Jahre beleuchtet. Dabei kam heraus, dass diejenigen, die ihr Geld auf dem Sparkonto lassen, zu den Verlierern gehören. Denn während die Löhne stagnieren, sind die Kapitalerträge stark gestiegen. Natürlich gibt es auch einen Haken: Der Kapitalertrag kann über einen gewissen Zeitraum hinweg auch negativ ausfallen. Seit 2008, aber auch schon früher, wurden Investoren immer wieder durch Interventionen der einzelnen Zentralbanken vor Schlimmerem bewahrt. Ich bin immer wieder erstaunt, welche Instrumente die Zentralbanken hervorzaubern, um eine grössere Krise abzuwenden oder in die Zukunft zu verschieben. Dies ist auch das Thema dieses Beitrags. Natürlich haben diese Interventionen erhebliche Nebenwirkungen, da oftmals nur die Symptome behandelt werden, während diejenigen, die handeln sollten, weiterhin untätig bleiben.

Die amerikanische Federal Reserve (FED), die Europäische Zentralbank (EZB) und die Schweizerische Nationalbank (SNB) haben ihre Bilanzen in einem historisch beispiellosen Ausmass ausgeweitet. Diese Entwicklung begann mit dem berühmten “Greenspan Put” nach dem Börsencrash von 1987 und erreichte ihren vorläufigen Höhepunkt während der Corona-Pandemie. Doch der Preis für diese Politik wird immer deutlicher: Vermögenspreisinflation, Marktverzerrungen und eine gefährliche Abhängigkeit der Märkte von zentralbanklicher Unterstützung.

Der vorliegende Beitrag analysiert die Entwicklung dieser drei bedeutenden Zentralbanken, ihre unterschiedlichen Motive und die langfristigen Konsequenzen ihrer Interventionspolitik. Dabei zeigt sich ein beunruhigendes Muster: Was als temporäre Krisenbekämpfung begann, ist zu einer Dauereinrichtung geworden, die neue Risiken schafft und die Grundlagen des freien Marktes untergräbt.

Der Ursprung: Greenspan Put und der Beginn einer neuen Ära

Der Börsencrash von 1987 als Wendepunkt

Am 19. Oktober 1987 erlebten die Weltbörsen den grössten Kurssturz seit der Weltwirtschaftskrise. Der Dow Jones Industrial Average verlor an einem einzigen Tag 22.6 Prozent seines Wertes. In dieser kritischen Situation griff die FED unter Alan Greenspan erstmals massiv ein und signalisierte den Märkten, dass sie als Käufer letzter Instanz fungieren werde. Greenspan erklärte damals: “Die Federal Reserve ist bereit, als Liquiditätsquelle zu dienen, um die wirtschaftliche und finanzielle Stabilität zu unterstützen.” Diese scheinbar harmlose Aussage markierte den Beginn einer neuen Ära in der Geldpolitik. Die Märkte interpretierten diese Botschaft als implizite Versicherung gegen grössere Verluste.

Die Geburt des “Greenspan Put”

Der Begriff “Greenspan Put” entstand in Anlehnung an Finanzoptionen. Eine Put-Option gewährt dem Inhaber das Recht, einen Vermögenswert zu einem festgelegten Preis zu verkaufen und schützt somit vor Verlusten. Die FED übernahm faktisch diese Rolle für die gesamten Finanzmärkte. Diese implizite Versicherung hatte weitreichende Folgen: Investoren begannen, höhere Risiken einzugehen, weil sie darauf vertrauten, dass die Zentralbank im Krisenfall eingreifen würde. Das Phänomen des “Moral Hazard” entstieg aus dieser Politik – die Privatisierung von Gewinnen bei gleichzeitiger Sozialisierung von Verlusten.

Die Märkte gewöhnten sich an diese Unterstützung und entwickelten eine gefährliche Abhängigkeit von zentralbanklichen Interventionen. Jeder Kursrückgang wurde zur Gelegenheit für weitere Käufe, weil die Anleger auf das rettende Eingreifen der FED spekulierten.

Die globale Finanzkrise 2008: Zeitenwende in der Geldpolitik

Der Kollaps von Lehman Brothers als Katalysator

Der Zusammenbruch der Investmentbank Lehman Brothers am 15. September 2008 erschütterte das globale Finanzsystem in seinen Grundfesten. Binnen weniger Tage brach das Vertrauen zwischen den Banken zusammen, Kreditmärkte trockneten aus und eine weltweite Rezession wurde unvermeidlich.

Die traditionelle Geldpolitik stoss an ihre Grenzen. Die Leitzinsen waren bereits auf historische Tiefststände gesenkt worden, doch die Märkte beruhigten sich nicht. Die Zentralbanken mussten neue, unkonventionelle Instrumente entwickeln, um die Krise zu bewältigen.

Quantitative Easing als neues Paradigma

In dieser aussergewöhnlichen Situation führten die Zentralbanken das “Quantitative Easing” (QE) ein. Statt nur die kurzfristigen Zinsen zu steuern, begannen sie, massive Mengen an Staatsanleihen und anderen Wertpapieren zu kaufen. Das Ziel war es, die gesamte Zinskurve zu beeinflussen und Liquidität direkt in die Märkte zu pumpen. Diese Politik war ein Paradigmenwechsel von historischer Tragweite. Erstmals in der modernen Geschichte griffen Zentralbanken direkt in die Preisbildung langfristiger Anleihen ein und verzerrten damit fundamentale Marktmechanismen. Die internationale Koordination zwischen den grossen Zentralbanken verstärkte diese Effekte zusätzlich. Synchrone Zinssenkungen und abgestimmte QE-Programme schufen eine globale Liquiditätsschwemme, die alle Anlageklassen erfasste.

Die FED: Pionier der expansiven Geldpolitik

Die QE-Programme im Detail

Die amerikanische Zentralbank startete bereits im November 2008 ihr erstes Quantitative-Easing-Programm (QE1). Zwischen 2008 und 2014 folgten QE2, Operation Twist und QE3. Insgesamt kaufte die FED Wertpapiere im Umfang von über 3.5 Billionen US-Dollar und erweiterte ihre Bilanz von 900 Milliarden auf über 4.5 Billionen Dollar. QE1 konzentrierte sich auf den Kauf von Mortgage-Backed Securities, um den zusammengebrochenen Hypothekenmarkt zu stabilisieren. QE2 und QE3 zielten primär auf Staatsanleihen ab, um die gesamte Zinskurve zu senken und die Wirtschaft anzukurbeln.

Die Operation Twist war ein besonders raffiniertes Programm: Die FED verkaufte kurzfristige Staatsanleihen und kaufte gleichzeitig langfristige Papiere, um die Zinskurve zu “verdrehen” und langfristige Zinsen zu senken, ohne die Bilanz weiter auszuweiten.

Erfolge und Nebenwirkungen der FED-Politik

Die expansive Geldpolitik der FED erzielte durchaus ihre beabsichtigten Effekte. Die amerikanische Wirtschaft erholte sich schneller als Europa von der Finanzkrise, die Arbeitslosigkeit sank kontinuierlich und die Staatsfinanzierung wurde erheblich erleichtert. Doch die Nebenwirkungen waren beträchtlich. Die niedrigen Zinsen führten zu einem beispiellosen Boom an den Aktien- und Immobilienmärkten. Der S&P 500 stieg von seinem Krisentief 2009 bis 2021 um über 600 Prozent. Parallel dazu entstanden Zombie-Unternehmen, die nur dank der niedrigen Zinsen überleben konnten. Die Vermögensungleichheit verschärfte sich dramatisch. Während Vermögensbesitzer von steigenden Preisen profitierten, blieben die Reallöhne der breiten Bevölkerung stagnant. Das oberste Prozent der amerikanischen Haushalte kontrollierte 2020 über 30 Prozent des gesamten Vermögens.

Der Ausstieg aus der expansiven Politik erwies sich als äusserst schwierig. Als die FED 2013 erstmals andeutete, ihre Anleihekäufe zu reduzieren, führte dies zum “Taper Tantrum” – einem heftigen Ausverkauf an den Anleihemärkten, der die Zentralbank zum Rückzieher zwang.

Die EZB: Zwischen Schuldenkrise und politischer Balance

Besondere Herausforderungen der Eurozone

Die EZB steht vor der einzigartigen Aufgabe, eine Geldpolitik für 19 Länder mit unterschiedlichen Wirtschaftsstrukturen und Finanzlagen zu betreiben. Diese Komplexität wurde während der europäischen Schuldenkrise ab 2010 besonders deutlich. Während Deutschland eine robuste Wirtschaft und solide Staatsfinanzen aufwies, kämpften Griechenland, Italien, Spanien und Portugal mit hoher Verschuldung und schwachem Wachstum. Die einheitliche Währung verunmöglichte Wechselkursanpassungen, die traditionell als Ventil für Ungleichgewichte gedient hatten.

Draghis “Whatever it takes” als Wendepunkt

Am 26. Juli 2012 sprach EZB-Präsident Mario Draghi die berühmten Worte: “Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough.” Diese Aussage stoppte die Spekulationen gegen den Euro schlagartig und rettete die Gemeinschaftswährung. Der Erfolg basierte primär auf der Glaubwürdigkeit der Ankündigung. Paradoxerweise musste die EZB zunächst gar nicht handeln – die blosse Zusage reichte aus, um die Märkte zu beruhigen. Dies demonstrierte die enorme Macht moderner Zentralbankkommunikation.

Die EZB-Programme im Überblick

Die EZB entwickelte eine Reihe unkonventioneller Instrumente. Das Outright Monetary Transactions (OMT) Programm erlaubte den theoretisch unbegrenzten Kauf von Staatsanleihen krisengeschüttelter Länder. Die Long-Term Refinancing Operations (LTRO) stellten den Banken langfristige Liquidität zu günstigen Konditionen zur Verfügung.

Ab 2015 startete die EZB ihr eigenes QE-Programm, das Public Sector Purchase Programme (PSPP). Bis 2018 kaufte sie Staatsanleihen im Umfang von 2.6 Billionen Euro. Während der Corona-Pandemie folgte das Pandemic Emergency Purchase Programme (PEPP) mit einem Volumen von weiteren 1.85 Billionen Euro.

Rechtliche Kontroversen und Mandatsüberschreitung

Die Staatsanleihekäufe der EZB waren rechtlich höchst umstritten. Artikel 123 des Vertrags über die Arbeitsweise der Europäischen Union verbietet explizit die monetäre Finanzierung von Mitgliedstaaten. Die EZB argumentierte, dass ihre Käufe am Sekundärmarkt stattfänden und daher legal seien. Kritiker sahen darin jedoch eine Umgehung des Verbots. Das deutsche Bundesverfassungsgericht äusserte wiederholt Bedenken und drohte sogar mit einem Ausstieg der Bundesbank aus den Programmen. Besonders das PSPP-Programm stand im Fokus der Kritik, da es nach Ansicht der Karlsruher Richter unverhältnismässig war und das Mandat der EZB überschritt. Der Europäische Gerichtshof widersprach dieser Einschätzung zwar, doch die rechtlichen Zweifel blieben bestehen. Die EZB bewegte sich faktisch in einer Grauzone zwischen Geldpolitik und Fiskalpolitik.

Diese Programme stabilisierten zwar die Eurozone, schufen aber auch neue Probleme. Die niedrigen Zinsen reduzierten den Reformdruck in hochverschuldeten Ländern. Italien beispielsweise nutzte die günstigen Finanzierungsbedingungen nicht für Strukturreformen, sondern zur Aufrechterhaltung des Status quo. Die politischen Spannungen zwischen den nördlichen und südlichen Euroländern verschärften sich. Deutsche Sparer kritisierten die “Enteignung” durch Negativzinsen, während südeuropäische Länder von der lockeren Geldpolitik profitierten.

Die SNB: Kleiner Player mit grossem Balance Sheet

Die Schweiz als sicherer Hafen

Die Schweiz geniesst traditionell den Status eines sicheren Hafens in turbulenten Zeiten. Diese Eigenschaft verstärkte sich während der Finanzkrisen der letzten Jahre erheblich. Internationale Investoren flüchteten massenhaft in Schweizer Franken, was einen enormen Aufwertungsdruck auf die Währung ausübte. Für eine exportorientierte Volkswirtschaft wie die Schweiz stellte dies eine existenzielle Bedrohung dar. Ein überbewerteter Franken hätte die Wettbewerbsfähigkeit der Schweizer Unternehmen massiv beeinträchtigt und die Wirtschaft in eine Deflationsspirale stürzen können.

Der Mindestkurs als radikales Experiment

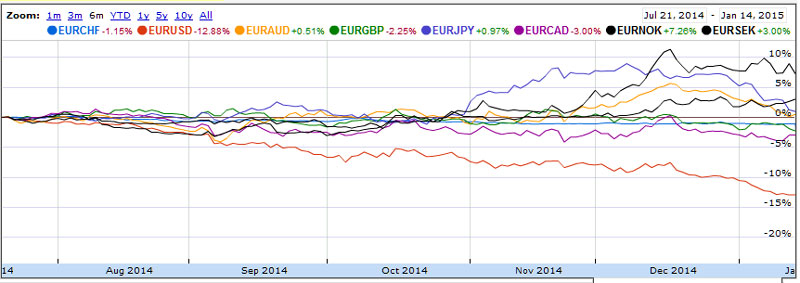

Am 6. September 2011 verkündete die SNB eine beispiellose Massnahme: Sie führte einen Mindestkurs von 1.20 Franken pro Euro ein und versprach, diesen “mit aller Entschlossenheit” zu verteidigen. Diese Ankündigung kam einem Paradigmenwechsel gleich – erstmals in ihrer Geschichte gab die SNB ein explizites Wechselkursziel aus. Die Verteidigung des Mindestkurses erforderte massive Deviseninterventionen. Zwischen 2011 und 2015 kaufte die SNB Euro im Umfang von über 500 Milliarden Franken. Ihre Bilanz schwoll von 20 Prozent des Bruttoinlandprodukts auf über 80 Prozent an.

Am 15. Januar 2015 kapitulierte die SNB überraschend und hob den Mindestkurs auf. Der Franken schoss innerhalb von Minuten um über 30 Prozent in die Höhe. Viele Devisenhändler und auch Privatanleger erlitten massive Verluste. Diese Episode demonstrierte die Grenzen selbst der mächtigsten Zentralbanken gegen Marktdruck.

Die SNB als globaler Investor

Die Deviseninterventionen verwandelten die SNB in einen der grössten institutionellen Investoren der Welt. Mit Währungsreserven von über 900 Milliarden Franken (Stand 2023) übertrifft sie sogar manche Staatsfonds. Ein beträchtlicher Teil dieser Reserven ist in Aktien angelegt. Die SNB hält bedeutende Beteiligungen an amerikanischen Technologiekonzernen wie Apple, Microsoft und Google. Diese Konstellation führt zu bizarren Situationen: Die Schweizer Zentralbank profitiert von steigenden Tech-Aktien, während sie gleichzeitig für Preisstabilität sorgen soll.

Die riesige Bilanz macht die SNB extrem anfällig für Wechselkursschwankungen. Wertet der Franken gegenüber den Anlagewährungen auf, entstehen massive Buchverluste. 2022 verbuchte die SNB einen Verlust von 132 Milliarden Franken – den grössten in ihrer Geschichte. Die expansive Geldpolitik trug auch zum Immobilienboom in der Schweiz bei. Die Hypothekarzinsen sanken auf historische Tiefststände, was die Nachfrage nach Wohneigentum anheizte. Die Immobilienpreise stiegen zwischen 2009 und 2022 um über 60 Prozent.

Gemeinsame Muster und fundamentale Unterschiede

Einheitliche Trends in der Zentralbankpolitik

Trotz unterschiedlicher institutioneller Rahmenbedingungen zeigen alle drei Zentralbanken bemerkenswerte Gemeinsamkeiten in ihrer Entwicklung. Die Bilanzausweitung war überall dramatisch: Die FED vergrösserte ihre Bilanz um das Neunfache, die EZB um das Sechsfache und die SNB sogar um das Zwölffache.

Alle erreichten die Zinsuntergrenze und experimentierten mit Negativzinsen. Die direkten Marktinterventionen wurden zur Normalität, obwohl sie ursprünglich als Notfallmassnahmen konzipiert waren. Die Kommunikationspolitik entwickelte sich zu einem eigenständigen geldpolitischen Instrument.

Unterschiedliche Motive und Strategien

Trotz ähnlicher Instrumente verfolgten die drei Zentralbanken unterschiedliche Ziele. Die FED konzentrierte sich primär auf die Konjunkturstützung und die Beeinflussung der Zinsstruktur. Ihre Dual-Mandate-Strategie erlaubte eine flexiblere Politik als das reine Inflationsziel anderer Notenbanken.

Die EZB kämpfte vorrangig um das Überleben der Gemeinschaftswährung. Ihre Politik zielte darauf ab, Fragmentierungsrisiken zu reduzieren und die Transmission geldpolitischer Impulse in alle Mitgliedsländer sicherzustellen. Die indirekte Staatsfinanzierung wurde dabei notgedrungen in Kauf genommen.

Die SNB verfolgte ein klar definiertes Wechselkursziel, um die Schweizer Wirtschaft vor deflationären Kräften zu schützen. Ihre Politik war primär defensiv ausgerichtet und reagierte auf externe Schocks.

Grössenordnungen im Vergleich

Die relativen Ausmasse der Bilanzerweiterungen unterschieden sich erheblich. Während die FED-Bilanz 2023 etwa 30 Prozent des amerikanischen BIP umfasste, erreichte die EZB-Bilanz rund 60 Prozent der Eurozone-Wirtschaftsleistung. Die SNB übertraf beide mit über 100 Prozent des Schweizer BIP.

Diese Unterschiede spiegeln die verschiedenen Herausforderungen wider: Die SNB musste gegen den Aufwertungsdruck einer kleinen, offenen Volkswirtschaft kämpfen. Die EZB benötigte massive Interventionen, um die fragmentierte Eurozone zu stabilisieren. Die FED konnte aufgrund der Reservewährungsstellung des Dollars moderater agieren.

Nebenwirkungen und unbeabsichtigte Folgen

Der permanente “Zentralbank-Put”

Was ursprünglich als Notfallmassnahme gedacht war, entwickelte sich zu einer Dauereinrichtung. Die Märkte gewöhnten sich an die Unterstützung und preisten sie in ihre Kalkulationen ein. Jeder grössere Kursrückgang führte zu Spekulationen über neue Interventionen.

Diese Erwartungshaltung veränderte das Verhalten der Marktteilnehmer fundamental. Risikobewertungen wurden vernachlässigt, weil das Verlustrisiko als begrenzt wahrgenommen wurde. Investoren entwickelten eine “Buy-the-Dip”-Mentalität, die auf dem Vertrauen in zentralbankliche Unterstützung basierte.

Vermögenspreisinflation als ungewollte Konsequenz

Die expansive Geldpolitik führte zu einer beispiellosen Vermögenspreisinflation. Aktien, Immobilien und Anleihen stiegen gleichermassen und erreichten historische Bewertungsniveaus. Diese Entwicklung war nicht geplant, aber unvermeidlich, da die überschüssige Liquidität irgendwo investiert werden musste. Die Vermögenspreisinflation verschärfte die gesellschaftliche Ungleichheit dramatisch. Vermögensbesitzer profitierten überproportional, während Menschen ohne Kapitaleinkommen leer ausgingen. In den USA besass 2023 das oberste Prozent der Haushalte mehr Vermögen als die unteren 50 Prozent zusammen.

Sinkender Reformdruck und politische Verzerrungen

Die niedrigen Zinsen reduzierten den Reformdruck für hochverschuldete Staaten erheblich. Länder wie Italien konnten sich trotz struktureller Probleme günstig refinanzieren und verschoben notwendige Reformen auf unbestimmte Zeit. Diese Entwicklung untergräbt langfristig die Funktionsfähigkeit der Marktwirtschaft. Ineffiziente Strukturen werden künstlich am Leben erhalten, statt durch produktivere Alternativen ersetzt zu werden. Das Phänomen der Zombie-Unternehmen breitete sich aus – Firmen, die nur dank niedriger Zinsen überleben können.

Gefährliche Abhängigkeiten

Die Märkte entwickelten eine bedenkliche Abhängigkeit von zentralbanklicher Unterstützung. Jede Andeutung einer Politikänderung führte zu heftigen Reaktionen. Der “Taper Tantrum” von 2013, die Marktturbulenzen Ende 2018 und die Verwerfungen während der ersten Zinserhöhungen 2022 demonstrierten diese Fragilität. Diese Abhängigkeit schränkt den Handlungsspielraum der Zentralbanken ein. Sie werden zu Gefangenen ihrer eigenen Politik und können nicht mehr glaubwürdig mit einer Normalisierung drohen, ohne schwere Marktturbulenzen zu riskieren.

Die Inflation nach 2020: Mitschuld der Zentralbanken?

Komplexe Ursachenanalyse

Die Inflation, die ab 2021 in den entwickelten Volkswirtschaften auftrat, hatte multiple Ursachen. Die Corona-Pandemie störte globale Lieferketten massiv und führte zu Engpässen bei wichtigen Rohstoffen und Vorprodukten. Der Krieg in der Ukraine verstärkte diese Probleme, insbesondere bei Energie und Nahrungsmitteln. Politische Faktoren spielten ebenfalls eine wichtige Rolle. Massive Fiskalpakete pumpten Kaufkraft in die Wirtschaft, während das Angebot pandemiebedingt reduziert war. Diese Nachfrage-Angebot-Schere trieb die Preise nach oben.

Doch die monetären Faktoren dürfen nicht ignoriert werden. Jahrzehntelange Liquiditätsexpansion hatte die Grundlage für inflationäre Entwicklungen geschaffen. Die ultra-niedrigen Zinsen reduzierten die Sparneigung und förderten den Konsum. Zudem führten sie zu Fehlinvestitionen in unproduktive Bereiche.

Versäumnisse in der Geldpolitik

Die Zentralbanken unterschätzten die Inflationsgefahr und hielten zu lange an ihrer “Lower for Longer”-Strategie fest. Noch 2021 bezeichneten FED-Chef Jerome Powell und EZB-Präsidentin Christine Lagarde die Inflation als “vorübergehend” und “transitorisch”. Diese Fehleinschätzung hatte schwerwiegende Folgen. Als die Inflation sich als hartnäckiger erwies als erwartet, mussten die Zentralbanken abrupt ihre Politik ändern. Die FED hob die Zinsen zwischen 2022 und 2023 um 525 Basispunkte an – eine der aggressivsten Zinszyklen der Geschichte.

Die EZB hinkte deutlich hinterher und begann erst im Juli 2022 mit Zinserhöhungen, obwohl die Inflation bereits zweistellige Werte erreicht hatte. Diese Verzögerung verstärkte die inflationären Erwartungen und erschwerte die spätere Bekämpfung.

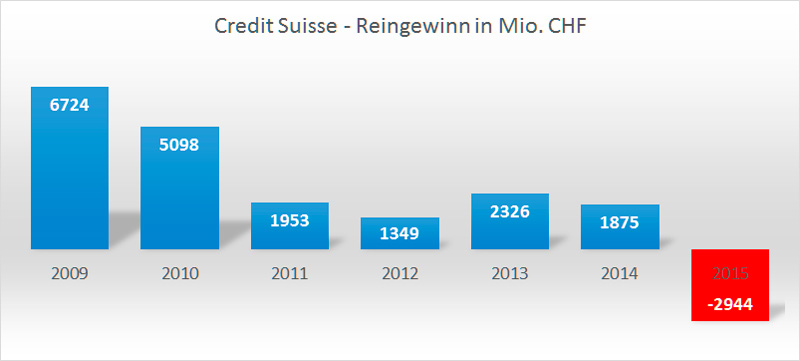

Folgen der verspäteten Reaktion

Der Vertrauensverlust in die Inflationsbekämpfung war beträchtlich. Umfragen zeigten, dass die Bevölkerung das Vertrauen in die Kompetenz der Zentralbanken verloren hatte. Die mühsam aufgebaute Glaubwürdigkeit der letzten Jahrzehnte wurde binnen weniger Monate zerstört. Die abrupten Zinserhöhungen führten zu schweren Verwerfungen an den Finanzmärkten. Bankenkrisen in den USA (Silicon Valley Bank, First Republic Bank) demonstrierten die Fragilität eines auf niedrige Zinsen angewiesenen Systems. Auch in Europa gerieten Institute wie die Credit Suisse unter Druck.

Die aggressive Zinspolitik erhöhte das Rezessionsrisiko erheblich. Viele Ökonomen prognostizierten für 2023 einen deutlichen Konjunktureinbruch, der zwar ausblieb, aber die Unsicherheit verstärkte.

Ausblick: Die Zukunft der Zentralbanken

Fundamentale Herausforderungen

Die Zentralbanken stehen vor einem Dilemma: Sie müssen gleichzeitig die Inflation bekämpfen und die Finanzstabilität sichern. Diese beiden Ziele können sich widersprechen, insbesondere wenn Zinserhöhungen systemische Risiken auslösen. Die hohe Schuldenlast vieler Staaten begrenzt den Spielraum für eine normale Zinspolitik erheblich. Italien beispielsweise würde bei deutlich höheren Zinsen schnell in Finanzierungsprobleme geraten. Dies zwingt die EZB zu einem schwierigen Balanceakt zwischen Inflationsbekämpfung und Stabilität.

Die politische Unabhängigkeit der Zentralbanken gerät zunehmend unter Druck. Politiker fordern niedrigere Zinsen zur Konjunkturstützung, während die Bevölkerung Massnahmen gegen die Inflation verlangt. Diese widersprüchlichen Erwartungen erschweren eine konsistente Politik.

Neue Instrumente und Paradigmen

Einige Zentralbanken experimentieren mit “grüner Geldpolitik” und berücksichtigen Klimarisiken in ihrer Strategie. Die EZB kauft bevorzugt Anleihen von Unternehmen mit besserer Klimabilanz, während die Bank of England Klimastress-Tests für Banken durchführt.

Digitale Zentralbankwährungen (CBDCs) könnten die Geldpolitik revolutionieren. Sie würden den Zentralbanken direkteren Zugang zu den Bürgern verschaffen und neue Instrumente wie “Helikoptergeld” ermöglichen. Doch die Implementierung wirft schwierige Fragen bezüglich Datenschutz und Finanzstabilität auf.

Rückkehr zur Normalität oder neue Ära?

Die entscheidende Frage lautet: Können die Zentralbanken zu einer “normalen” Geldpolitik zurückkehren oder sind sie zu Dauerinterventionisten geworden? Die Erfahrungen der letzten Jahre deuten darauf hin, dass die Märkte ohne Unterstützung kaum mehr funktionsfähig sind. Eine Normalisierung würde massive Bewertungskorrekturen an den Finanzmärkten erfordern. Viele Geschäftsmodelle, die auf niedrige Zinsen angewiesen sind, würden kollabieren. Die gesellschaftlichen und politischen Kosten einer solchen Bereinigung wären immens. Wahrscheinlicher ist daher eine neue Ära permanenter Interventionen mit gelegentlichen Versuchen der Normalisierung. Die Zentralbanken werden zwischen Inflationsbekämpfung und Finanzstabilität lavieren müssen, ohne langfristig eines der beiden Ziele nachhaltig zu erreichen.

Fazit

Die vergangenen 25 Jahre haben die Zentralbanken von Hütern der Preisstabilität zu aktiven Marktinterventionisten verwandelt. Was mit dem Greenspan Put als Notfallmassnahme begann, entwickelte sich zu einem dauerhaften System der Marktunterstützung.

Die FED, EZB und SNB haben zweifellos Stabilität in Krisenzeiten geschaffen und grössere Verwerfungen verhindert. Doch der Preis für diese Politik wird immer deutlicher sichtbar: Vermögenspreisinflation, Marktverzerrungen, sinkender Reformdruck und eine gefährliche Abhängigkeit der Märkte von zentralbanklicher Unterstützung.

Die Inflation der Jahre 2021–2023 war ein Weckruf, der die Grenzen dieser Politik aufzeigte. Die verspätete und dann umso aggressivere Reaktion der Zentralbanken demonstrierte, wie schwierig der Umgang mit den Nebenwirkungen ihrer eigenen Politik geworden ist.

Die Zukunft wird zeigen, ob die Zentralbanken den Weg zurück zu einer marktkonformeren Politik finden oder ob sie zu permanenten Interventionisten werden. Die Erfahrungen der letzten Jahre lassen vermuten, dass letzteres wahrscheinlicher ist. Die Märkte sind zu abhängig geworden, die Schuldenlasten zu hoch und die politischen Kosten einer Normalisierung zu gross. Was als temporäre Krisenbekämpfung gedacht war, ist zur neuen Normalität geworden. Die Frage ist nicht mehr, ob die Zentralbanken intervenieren, sondern nur noch wann und wie massiv. Diese Entwicklung untergräbt langfristig die Fundamente der Marktwirtschaft und schafft neue, noch grössere Risiken für die Zukunft.