Aus gutem Grund diskutiert dieser Blog grundsätzlich keine Einzeltitel von Aktien. In diesem Beitrag mache ich eine Ausnahme. Die Credit Suisse Group (CS) ist ein Beispiel, wie viel ein langfristig orientierter Anleger mit der falschen Einzeltitelwahl verlieren kann. Seit der Finanzkrise oder spätestens mit dem Jahr 2009 ging der Aktienkurs der CS kontinuierlich nach unten während sich der Swiss Market Index (SMI) in Richtung seines Allzeithochs bewegte.

Im Februar 2011 war so ziemlich der letzte Zeitpunkt um sich von der Aktie der CS zu trennen. Damals wurde letztmalig ein Gewinn von über 5 Milliarden bekannt gegeben. Was ist schiefgelaufen?

Der Auf- und Abstieg der europäischen Finanzinstitute

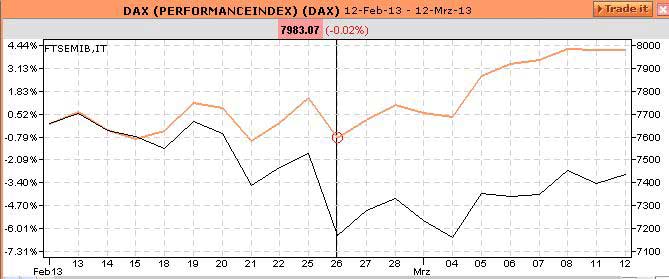

Bis wenige Jahre vor der Jahrtausendwende war die Investition in ein Finanzinstitut eher langweilig. Danach kann der steile Aufstieg der Geldhäuser mit ansteigenden Jahresgewinnen bis zum Wendepunkt im Jahre 2008, siehe STOXX® Europe 600 Banks:

Quelle: STOXX® Europe 600 Banks

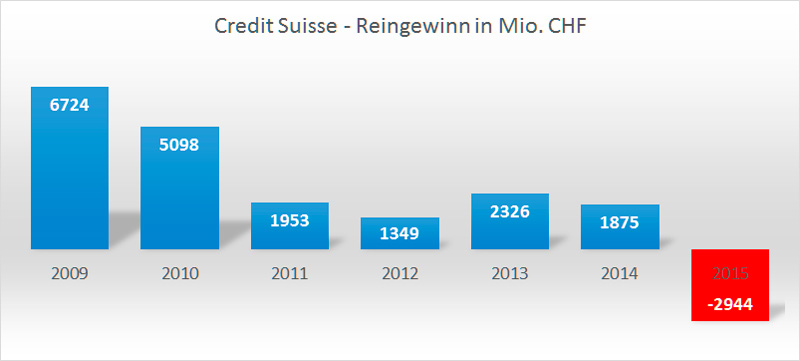

Mit minimaler Kapitaldecke maximale Rendite einfahren war die Strategie vieler Grossbanken. Bei der CS funktionierte dieses teilweise bis zwei Jahre nach der Finanzkrise von 2008. Danach viel der Reingewinn bei der CS dramatisch:

Seither ist die Regulierung verstärkt worden und in der Folge reduzieren viele Finanzinstitute in Europa ihre Bilanzen. Damit verringern sich die Chancen auf Erträge, wobei sich die Kosten nicht im gleichen Masse reduzierten.

Die Investoren sind nach der Finanzkrise misstrauischer geworden und verlangen heute mehr Information und Transparenz. Kommt hinzu das in Europa das Geschäft mit den unversteuerten Vermögen durch Regulierungen ziemlich ausgehöhlt wurde. Zusätzlich mussten die Banken über die letzten Jahre teils saftige Strafzahlungen für ihre Vergehen in der Vergangenheit bezahlen.

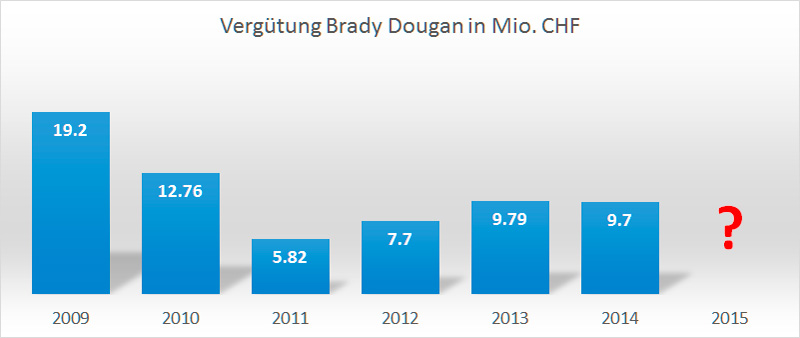

Spitzenlöhne, Kapitalerhöhungen und Risikoreduzierung

In bin der Meinung, dass die Mitarbeiter erstklassig bezahlt werden. Dieser Devise wird die CS mit einem Durchschnittslohn von CHF 226’000 im Jahr 2015 sicherlich gerecht. Natürlich gibt es darunter ein paar Prozente der Mitarbeiter die eine oder mehrere Millionen erhalten. Die Vergütung von Brady Dougan ist bis auf das verlustreiche Jahr 2015 auch bekannt, wobei er damals im Juni ausschied. Überdies wurde Ende März 2010 verkündet, dass Dougan zur Vergütung von 19.2 Mio. zusätzlich ein 70.9 Mio. Franken Bonus erhielt.

Wenn etwas bei der CS missglückt, so wird bei ihren Aktionären die hohle Hand gemacht. Im 2012 und 2015 gab es bei der CS Kapitalerhöhungen. Damit sank der Gewinn pro Aktie von über 5 Franken im Jahr 2009 auf unter einem.

Alle Jahre im Februar

Im Folgenden finde ich es interessant wie Brady Dougan bzw. Tidjane Thiam das vergangene Geschäftsjahr kommentierten. Offensichtlich lässt sich aus diesen Statements nicht die Zukunft ableiten.

Geschäftsjahr 2010

Im 2010 war Brady Dougan noch sehr überzeugt von seinem Business Modell. Der damalige Reingewinn lag noch über 5 Milliarden und dies ergab eine Eigenkapitalrendite von 15%. Er brüstet sich mit der angeblich wenig risikoreichen Strategie:

Geschäftsjahr 2011

Im 2011 gab es einen gewaltigen Gewinneinbruch von 62% gegenüber dem Vorjahr. Der CS-Chef Dougan war sehr enttäuscht. Leider erwähnte er nicht, dass dieser Jahresgewinn von 2 Milliarden eher der Zukunft entsprach als die 5 Milliarden aus dem Vorjahr. Erstmals spricht er von der Reduzierung der Kosten und Risiken:

Quelle: SRF, Tagesschau vom 9.02.2012 — Credit Suisse mit Gewinneinbusse

Geschäftsjahr 2012

Der Gewinn reduzierte sich gegenüber dem Vorjahr nochmals. Brady Dougan sprach von einem Umbau ihres Geschäftsmodells. Scheinbar war die gelobte Strategie aus dem Jahr 2010 doch nicht zukunftsfähig:

Quelle: SRF, Tagesschau vom 7.02.2013 — Credit Suisse mit schwarzen Zahlen im 2012

Geschäftsjahr 2013

Brady Dougan war 2013 mit der Kapitalrendite von 9 % zufrieden, der Gewinn stieg wieder auf über 3 Milliarden. Leider wurde dieser anfänglich mitgeteilter Jahresgewinn circa 2 Monate später von 3’069 Mrd. auf 2’326 Mrd. nach unten korrigiert:

Quelle: SRF, SF-Börse, 6.02.2014: Credit Suisse-Chef Brady Dougan ist zufrieden mit dem Geschäftsjahr 2013

Geschäftsjahr 2014

Obwohl sich der Gewinn zum Vorjahr auf 1’785 Millionen reduzierte, war Dougan darüber erfreut:

Quelle: SRF-Börse vom 12.02.2015

Geschäftsjahr 2015

Im 2015 wurde die CS von der Vergangenheit eingeholt. Offensichtlich hat Supermanager Brady Dougan über Jahre hinweg die Altlasten vor sich hingeschoben. Wobei er natürlich nicht der Alleinschuldige ist, es gäbe dazu viele Namen wie beispielsweise die Verwaltungsratspräsidente Walter Kieholz, Hans-Ulrich Doerig und Urs Rohner. Im Jahr 2000 wurde für knapp CHF 20 Milliarden die Investmentbank Donaldson, Lufkin & Jenrette (DLJ) eingekauft. Mit dem Jahresabschluss wurde der Goodwill auf diesem Posten um 3.8 Milliarden abgeschrieben:

Quelle: SRF-Tagesschau vom 4.2.2016 — CS macht Milliarden-Verlust

Fazit

Für die Strategie »Kaufen und halten« waren Aktien der schweizerischen Grossbanken eine schlechte Wahl. Wer 1998 in die Finanzriesen investierte, hätte die Hälfte und mehr des Geldes verloren. Beide Banken erwarben im Jahre 2000 eine US-Investmentbank und folgten danach einer risikobehafteten Strategie.

Aus meiner Sicht verbreitete der CS-Chef Dougan ab dem Jahr 2012 sehr viele Durchhalteparolen, er war nicht bereit für eine Strategieumkehr. Für die Aktionäre war aufgrund seiner optimistischen Kommunikation nicht sofort offensichtlich, dass die fetten Jahre der Vergangenheit angehörten.

Ein Kleinanleger mit nur ein paar Einzeltitel in seinem Portfolio, war längerfristig mit den zwei schweizerischen Grossbanken schlecht beraten. Ich habe schon einige Bedenken beim Kauf eines ETF auf den SMI oder den Swiss Performance Index (SPI). Bei Ersteren dominieren die Schwergewichte Nestlé, Roche und Novartis über 60 % des Index, bei Zweiterem immerhin noch etwa 50 %. Eine Alternative dazu ist der Swiss Leader Index (SLI). Bei diesem beträgt die maximale Gewichtung 9 % an der Gesamtgewichtung.

Gemäss Richard Forster von der Yale School of Managment hat sich die durchschnittliche Lebensspanne von Unternehmen im Standard & Poor’s 500 (S&P) Börsenindex von 67 in den 1920ern auf etwa 15 Jahre in den 2010ern Jahren reduziert. Wobei die meisten Firmen durch Übernahmen oder Fusionen sterben. Zudem ist die Lebensdauer sehr kulturabhängig, in Japan ist die Mortalitätsrate der Unternehmen viel geringer. Dies macht deutlich, dass die Wahl eines zukünftig erfolgreichen Einzeltitels sehr schwierig ist. Natürlich kann der Aktionär oftmals von Kursgewinnen am übernommen Unternehmen profitieren.