Einen weiteren Teil zum Thema CHF wollte ich schon Ende Dezember schreiben. Durch die Ereignisse der letzen Woche musste ich diesen Beitrag ändern bzw. ergänzen. Seitdem hat der Titel dieser Serie fast wieder seine uneingeschränkte Berechtigung.

Letzte Woche wurden sicherlich die meisten von der Aufgabe des Euro-Franken-Mindestkurses überrascht. Anderseits wurde seit circa einem Monat die SNB-Politik des Mindestkurses teilweise kritisiert. Offensichtlich getrieben durch den Anstieg des USD gab es erneut Vorschläge das Regime eines Mindestkurses an einen Währungskorb zu binden oder den Mindestkurs zu reduzieren. In den Schweizer Medien häuften sich die Schlagzeilen über den scheinbar schwachen EURO.

War der EURO wirklich so schwach?

Ende Dezember und Anfangs Januar waren in der Schweiz die Schlagzeilen fast täglich vom angeblich schwächelnden Euro geprägt. Dabei vereinfachten unsere US-amerikanisch gerichteten Medien einmal mehr, indem sie sich bei ihrer Bewertung ausschliesslich am USD orientierten.

Quelle: SRF, Rendez-Vous vom 5.01.2015 — Anhaltendes Euro-Tief

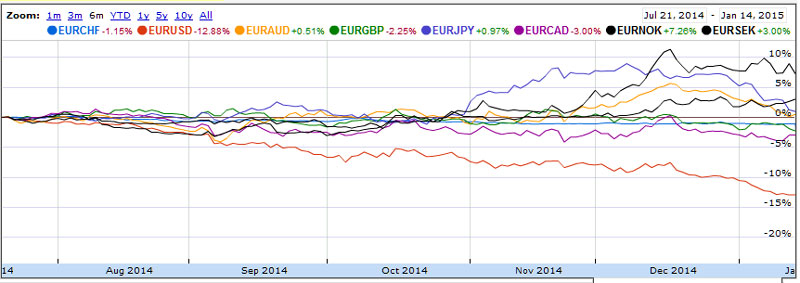

Im folgenden Chart ist der CHF-Kursverlauf, vor dem 14.01.2015, zu einigen wichtigen Währungen während eines halben Jahres abgebildet:

Quelle: Google Finance

Daraus ist erkennbar, dass vorwiegend der USD gegenüber dem EUR zulegte. Andere Währungen wie beispielsweise die norwegische und schwedische Krone haben sogar einige Prozente eingebüsst. Die Entscheidung für den Ausstieg aus dem Euro-Mindestkurs lässt sich bis am 14.01.2015 kaum nur mit dem Erstarken des USD begründen.

SNB kündigt Negativzins auf Giroguthaben an

Im Dezember startete eine weitere Periode mit dem Erstarken des USD. Teilweise verursacht durch die Zuspitzung der Krise in Russland. Diese Unsicherheit an den Finanzmärkten führte zu einem Aufwertungsdruck des CHF. Daher kündete der SNB-Präsident am 18.12.2014 einen Negativzins auf Giroguthaben ab 22.01.2015 an:

Quelle: SRF vom 18.12.2014 — Nationalbank-Präsident Thomas Jordan an der Medienkonferenz

Allein im Dezember 2014 haben die Devisenstände der SNB um CHF 32.4 Milliarden auf CHF 495.1 Milliarden zugenommen. Hierzu ein kleines Rechenbeispiel um sich der Devisenreserve zu vergegenwärtigen. Die Schweiz hat circa 8.1 Millionen Einwohner, würde die SNB ihre Devisenreserve unter dem Volk aufteilen, so ergäbe dies einen Betrag von über CHF 60‘000 pro Kopf. Die gesamte Bilanzsumme der SNB näherte sich zusehends dem schweizerischen Bruttoinlandsprodukt von circa CHF 600 Milliarden. Die US-Zentralbank (Fed) wurde oft kritisiert für ihre Gelddruckerei, jedoch beträgt deren Bilanz circa USD 4.5 Billionen bei einem BIP von circa USD 16.8 Billionen. Natürlich hinkt dieser Vergleich, die Fed kaufte amerikanische Staatsschulden auf, währenddessen die SNB das Geld für Fremdwährungskäufe druckte.

Schneider-Ammann und seine Einschätzung im 2011 zu Negativzins

Schon im Jahre 2011 wurde der Negativzins vor der Einführung der Kursuntergrenze diskutiert. Damals äusserte sich Bundesrat Schneider-Ammann sehr distanziert zu dieser Massnahme. Offensichtlich hat die Direktion der SNB bezüglich der positiven Wirkungsweise dieses Instruments eine andere Einschätzung als Wirtschaftsminister Schneider-Ammann:

Quelle: SRF, Samstagsrundschau vom 6.08.2011 — Schneider-Ammann: «Keine Negativ-Zinsen»

Weiterlesen