Aktiv gemanagte ETF

Für viele Anleger ist ein ETF der Inbegriff für passiv verwaltete Indexfonds, die ihren zu Grunde liegenden Index nachbilden. ETF, die “nur” Index Tracking betreiben, sind in den meisten Fällen transparent und kostengünstig.

Es ist bekannt, dass 80% der aktiv gemanagten Fonds ihren Vergleichsindex wie beispielweise den MSCI World nicht schlagen.

Die innovativen US-Amerikaner kamen im Frühling 2008 auf die fragwürdige Idee, auch aktiv gemanagte ETF zu lancieren. Dabei unterscheide ich, zwischen quantitative gemanagt ETF und solchen die von den Stock Picking Fähigkeiten der ETF Manager abhängen. Gegen die Ersteren habe ich weniger Einwände, diese beruhen auf einer Strategie, die mit diesen ETFs umgesetzt wird. Bei den Stock Picking ETF sehe ich eine grosse Gefahr bei der Transparenz und den höheren Gebühren.

Damit der Market Maker für aktive gemanagte ETFs eine optimale Liquidität und einen geringen Spread bieten kann, müsste dieser exakt die Fondsanteile kennen. Dies verpflichtet den Fondsmanager zu einer hohen Transparenz, wenn jedoch der Market Maker und auch die Anleger alle Anlageentscheidungen unmittelbar einsehen können, so kann dies günstigere Nachahmer auf den Plan rufen.

Letztendlich geht mit diesen Produkten der grundlegende Gedanken des indexorientierten Anlegens auf Kosten der Transparenz und Gebühren zum Teil verloren.

Öl-ETF

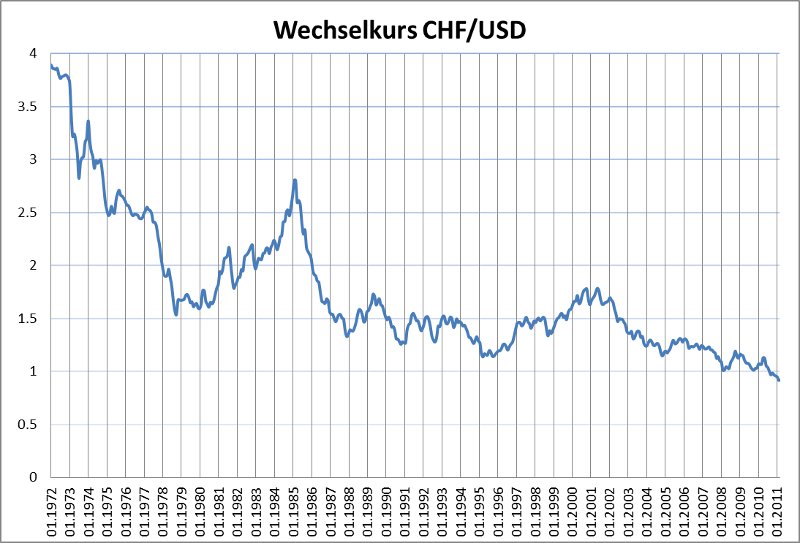

Seit dem letzten Jahr wissen wir, wenn der USD an Wert verliert, dass viele Investoren mit ihrer Liquidität in die Rohstoffe flüchten. Seit Anfang Mai 2009 hat der Ölpreis stark zugelegt. Natürlich wäre es schön, von diesem Anstieg zu profitieren.

Leider leidet die Performance der Öl-ETFs oftmals erheblich unter den Rollkosten, zudem können Schweizer Steuerpflichtige scheinbar nur wenige in den USA angebotenen Öl-ETFs handeln.

Öl wird an den Terminbörsen gehandelt. Diese Öl-ETFs basieren alle auf Futureskontrakte, dabei kommt es zu folgendem Problem. Futures haben eine begrenzte Laufzeit nicht aber die ETF, daher müssen diese Futures immer wieder gerollt werden. Auf Grund der Forwardkurve können bei diesem Rollen können zusätzliche Verluste oder Gewinne entstehen. Bei einer steigenden Kurve (Contango) sind die früher fälligen Kontrakte billiger als die Futures mit längeren Laufzeiten. Das heisst, der Investor erwirbt mit den “neuen” Futures weniger Öl. So kommt es zu “Rollverlusten”, welche bei den Produkten meist in die Performance eingepreist werden. Letztendlich kann man beim Öl auch Verluste einfahren, wenn der Ölpreis steigt. Dagegen ist ein in Backwardation notierender Markt dadurch gekennzeichnet, dass die länger laufenden Futureskontrakte billiger sind als die kürzer laufenden. Vielen Anlegern bescherte der in den USA beliebte Öl-ETF United States Oil (USO) wegen seinem immensen Fondsvermögens und damit noch höheren Rollverlusten keine Freude.

Bei einigen Edelmetallen wie beispielsweise Gold und Silber besteht dieses Problem nicht, da diese physisch erworben werden können. Der Handel mit landwirtschaftlichen und viehwirtschaftlichen Rohstoffen wird auch im Futureshandel abgewickelt, daher können auch dort erhebliche Rollverluste entstehen.

ETF Fondsvermögen zu klein

Einige “exotische ETF” werden wahrscheinlich in der Zukunft wieder verschwinden. Zudem gibt es für gewisse Märkte wie beispielsweise den MSCI Korea an der SIX Swiss Exchange zu viele Anbieter. Es macht durchaus Sinn, vor dem Kauf eines ETFs zu schauen, ob dessen Fondsvermögen nicht zu klein ausgefallen ist. Natürlich wird der ETF-Market Maker auch bei keiner oder einer geringen Liquidität einen permanenten An- und Verkaufspreis stellen. Auch wenn ein ETF geschlossen wird, so erfolgt die Auszahlung der Anleger gemäss dem Nettoinventarwert.

In Europa gibt es viele ETFs, deren Fondsvermögen viel zu gering ist, hierzu einige Beispiele:

- Bei Lyxor sind viele ETFs zu klein, siehe Komplette ETF Palette

- Bei IShares sind die Fondsvermögen beträchtlich höher, siehe Überblick.

- Der S&P GSCI TM CAPPED COMMODITY 35/20 mit einem Fondvolumen von fast USD 400 Millionen von EasyETF ist sicherlich nicht gefährdet.

- Auch die wenigen ETFs der UBS und der XMTCH Credit-Suisse sollten die nächste Zeit überleben.