Aktuelle Finanzkrise

Geld ist nicht mehr Mittel zum Zweck, sondern wurde zum Selbstzweck. Da die Geldmenge viel schneller als die Realwirtschaft expandiert, wird seit einigen Jahren mehr Geld mit Geld verdient als mit der Entwicklung von Gütern.

Billiges Geld soll auch diese Krise lösen

Eine Pleitewelle von Banken, Versicherungen usw. wurde vermieden, weil die Staaten und ihre Nationalbanken die Geldschleuse weit öffneten. Lang anhaltende Rezessionen wurden in den letzten 2 Jahrzehnten gemieden, da die Gefahr von Deflation und Massenarbeitslosigkeit bestand. Dieses billige Geld führte dazu, dass die Ungleichgewichte bestehen blieben und die Verschuldung sowie Leitungsbilanzdefiziten einiger Industriestaaten wie der USA stark zunahmen. Die Zentralbanken, Wirtschaft, Vermögenden und die fehlgeleitete Politik haben die Reichen noch reicher gemacht und die Armen wurden noch ärmer. Die überschüssigen Vermögen landeten als Spekulation in den Finanzmärkten und weniger bei den Menschen, die es als Konsumausgabe benötigen.

Inflation

Der Begriff Inflation (von inflare = aufblähen) bezieht sich auf das Geld, bzw. die Aufblähung der Geldmenge. Die meisten Menschen verwechseln immer noch Inflation mit steigenden Preisen, jedoch ist dies nur die Folge der Inflation. Dem gegebenen Angebot steht eine vermehrte Anzahl von Geldscheinen gegenüber, daher muss ein Produkt bzw. Leistung mit mehr Geldscheinen abgegolten werden. Die Verantwortlichen der Inflation sind die Notenbanken, sie geben mit ihren Notenpressen das Zuviel an Geldscheinen in den Umlauf.

Inflation ein Risiko für den Anleger

Ich habe schon in “Wie Inflation uns austrickst, und warum nur reale Renditen zählen, was passiert mit der Kaufkraft eines CHF” geschrieben, wie negativ sich die Inflation auf die Geldvermögen auswirkt.

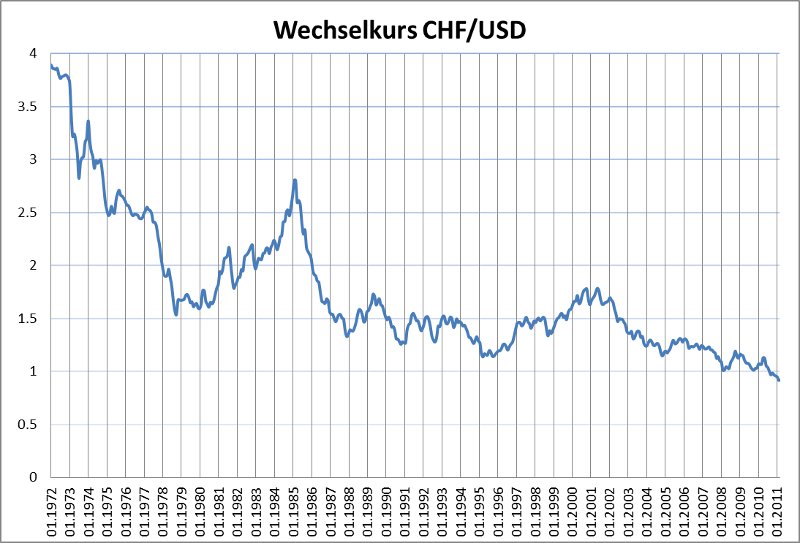

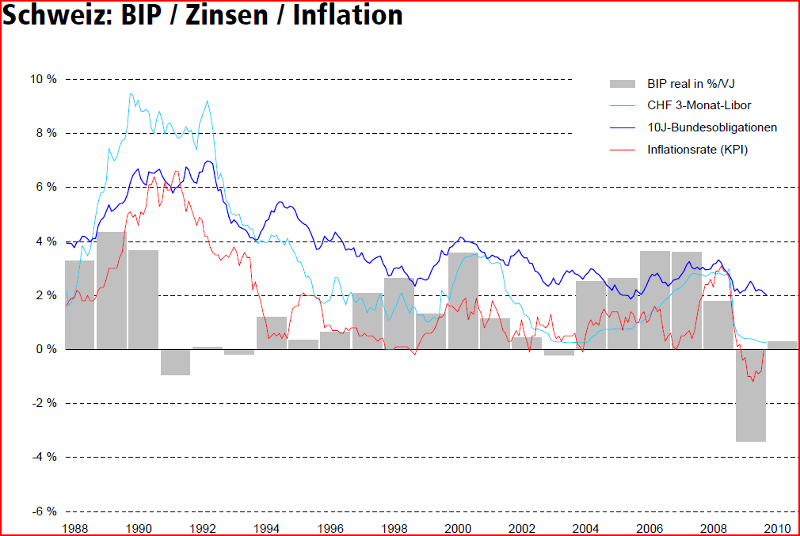

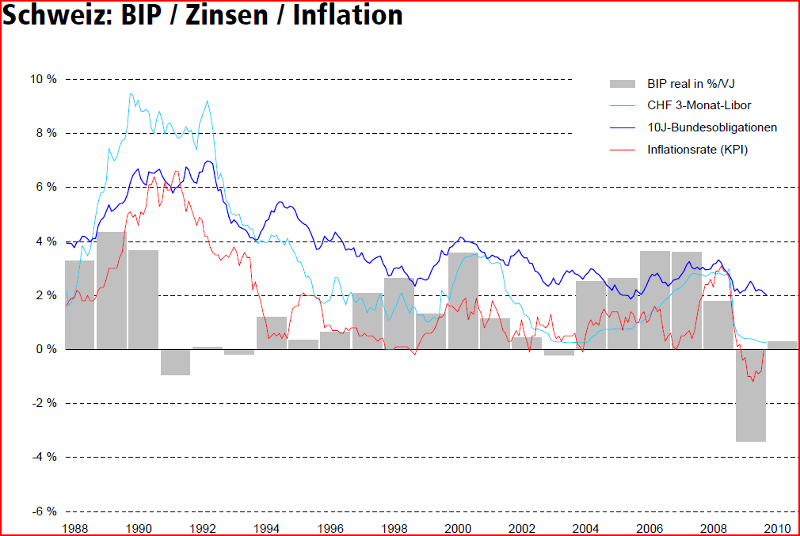

Seit 1994 hat die Schweizerische Nationalbank (SNB) die Inflation sehr gut kontrollieren können. Wie im folgenden Diagramm ersichtlich, stiegen mit der Inflationsrate meist auch verzögert der 3‑Monats-Libor. Daraus könnte man schliessen, dass auch die nächste Inflation die Geldvermögen nicht entwertet.

Quelle: Berner Kantonalbank, Volkswirtschaft/Grafiken

Hyperinflation

Hyperinflation ist eine starke Form der Inflation, leider gibt es keine Definition, ab welcher Inflationsrate von Hyperinflation gesprochen wird. Daher wird der Begriff allzu oft schon nur für eine hohe Inflation missbraucht.

Ich glaube nicht, dass wir in den nächsten Jahren eine Hyperinflation in den Industriestaaten erleben werden. Schon eine Inflation von 5–10% p.a. führt in einigen Jahren zu einem immensen Kaufkraftverlust.

Kontroverse über Consumer Price Index (CPI)

Über die letzten Jahrzehnte unterlag die Messung des CPI in den USA immer wieder Korrekturen. Es stellt sich damit die Frage, ob der CPI noch die Realität misst oder eher ein Manipulationsfaktor für geschönte US-Statistik ist:

//www.youtube.com/watch?v=zPkTItOXuN0

John Williams auf Shadow Government Statistics hat diese Anpassungen bzw. Manipulationen der US-Regierung an den Berechnungsmethoden für seinen Verbrauchsindex nicht übernommen. Sein Index weist eine weitaus höhere Inflation aus:

Quelle: Shadow Government Statistics: Alternate Inflation Charts

Deflation

Deflation entsteht durch übermässiges Sparen infolge pessimistischer Beurteilung der Zukunft bzw. durch eine Überproduktion von Gütern, die weit über der Nachfrage steht. Die Deflation kann zu einer Abwärtsspirale von sinkenden Preisen und der reduzierten Nachfrage nach Gütern und Dienstleistungen auslösen, dies ist natürlich das Gegenteil vom erwünschten Wirtschaftswachstum.

Beispiel Great Depression

Nach dem Börsencrash von 1929 wurde die Geldmenge durch die Notenbanken drastisch reduziert. Zuvor wurden in den 1920er-Jahren allzu leichtfertig mit Krediten umgegangen. Zudem war in Europa noch vielen die Hyperinflation der frühen 1920er-Jahre sehr präsent. Durch die restriktive Geldpolitik wurde in den 1930er-Jahren die bisher grösste Wirtschaftskrise ausgelöst.

Beispiel Japan

Japan steckt sein den 1990er-Jahren in einer schleichenden Deflation, obwohl die Notenbank 1991 etwas spät die Geldschleusen mit mehreren Schritten zu quasi 0% Leitzins öffneten. Auch die Staatsausgaben wurden stark erhöht und betragen heute zirka 220% des Bruttoinlandsprodukts. Erst in den Jahren 2003/2004 gelang es, die Krise einigermassen zu beenden, doch seit der neuen Finanz- und Wirtschaftskrise ist Japan wieder zurück in der Deflation. Anderseits sank das Bruttoinlandsprodukt bezüglich dieser Krise nie, sondern expandierte durchschnittlich 1.2 p.a. und es gelang, die Depression zu vermeiden.

Viel des billigen Geldes wanderte in Fremdwährungskredite statt in die japanische Wirtschaft. Der Begin der aktuellen Finanzkrise im August 2008 lies die Carry-Trade-Blase platzen und der JYP stieg sehr kurzeitig rasant an. Nun solche länger oder auch kurzfristigen Spekulationsblasen sind bezeichnend für dieses 2000–2009 Jahrzehnt.

Stagflation

Stagflation ist eine Wortschöpfung aus Inflation und Stagnation. Bis zur Ölkrise der 1970er-Jahre war die Stagflation weitgehend unbekannt. Weitere Informationen siehe Wikipedia.

Anlagen mit Inflationsschutz oder variablen Zinsen

Inflation schädigt tendenziell die Geldvermögen (Bankguthaben, Anleihen) mehr als Sachvermögen (Aktien, Immobilen, Rohstoffe). Immobilien, Rohstoffe und Aktien sind historisch positiv mit der Inflation korreliert — dies ist eine sehr allgemeine Aussage! In der Regel steigen über einen sehr langen Zeitraum mit der Inflation auch die Notierungen dieser Anlagen. Es gibt nicht die beste Assetklasse, die während eines Inflationszyklus alle anderen schlägt. Daher ist wahrscheinlich eine Diversifikation in unterschiedliche Assetklassen die beste Strategie für die Kaufkrafterhaltung.

Aktien

Es ist ein grosser Irrtum, dass die Aktien bei einer Inflation fallen. Bei “Inflation Is the Enemey” können Sie entnehmen, das auch Aktien während inflationären Zeiten meistens ein hervorragender Inflationsschutz waren. Die Zentralbanken bekämpfen die Inflation in der Regel mit der Erhöhung der Zinssätze, dadurch verlieren Aktien an Attraktivität, wenn aber die Zentralbanken nicht sofort mit der Steigerung der Zinssätze auf die Inflation antworten, bleiben Aktien mit Rohstoffen und Immobilien die beste Wahl.

Vielfältige Ereignisse können den deutlich volatileren Aktienmarkt gegenüber einem Preisindex beeinflussen, zudem hatten wir in den letzten 40 Jahren fast durchgehend Inflation. Daher lässt sich eine direkte positive Korrelation kaum belegen. In den 1970er Jahren gab es einen Zeitraum, wo die Inflationsrate über 5% betrug, trotzdem erlitten die Aktienkurse erhebliche Rückschläge.

Immobilien

Es ist sehr umstritten, wie gut Immobilien vor einer galoppierenden Inflation schützen. Ich habe sehr viel widersprüchliches Material gefunden. In der Schweiz haben wir in den letzten Jahren eine Bevölkerungszuwanderung erlebt, dies fördert natürlich die Nachfrage nach Immobilien.

Direkte Immobilienanlage

Bei einer Direktinvestition spielt die Lage der Immobilie eine wichtige Rolle zudem ist der Kauf einer Immobilie aufwändig und die Transaktionskosten sind hoch.

Indirekte Immobilienanlage

Dabei kann der Investor auch mit einem kleinen Budget beispielsweise offene Immobilienfonds am Sekundärmarkt handeln.

Letztendlich muss die Assetklasse Immobilien sehr differenziert betrachtet werden, abhängig von Lage, Wohn- oder Geschäftsimmobilie sowie der Wahl der Investition.

Inflationsgeschützte Anleihen (Linker)

Die Hauptwährung meines Portfolios ist der CHF. Leider gibt es keine schweizerischen Staatsanleihen mit Inflationsschutz, daher trägt der Anleger von Linker das Währungsrisiko von EUR oder USD. In Europa gibt es einige Länder wie Frankreich, Deutschland, Italien usw., welche Inflationsgeschützte Anleihen in EUR ausgeben. Zudem gibt es einige ETFs, die dieses Thema abdecken. In Europa wird der Harmonisierter Verbrauchsindex (HVPI) als Referenz für die Indexberechnung benutzt. Sowohl der nominale Rückzahlungsbetrag wie auch der Jahreszins wird um den Anstieg des Preisindex erhöht. Beträgt beispielsweise der Zinscoupon 1.5% und steigt der Preisindex 3% p.a., so beträgt der Zins im zweiten Jahr 1.591% und die Rückzahlung wäre nach zwei Jahren 106.9. Der Schutz vor der laufenden Geldentwertung hat ihren Preis, verglichen mit der festverzinslichen Anleihe, ist der Zinscoupon sehr viel tiefer. Heute rentiert eine klassische deutsche Staatsanleihe mit fünf Jahren Laufzeit bei etwa 2.8% p.a., eine identische inflationsgeschützte Staatsanleihe bietet eine Rendite von 1.6% p.a..

Risiko

Gegenüber einer festverzinslichen Anleihe reagiert auch der Linker auf die Bonität des Schuldners, und bei einem Leitzinsanstieg erleiden auch die inflationsindexierten Papiere einen Kursverlust.

Floating Rate Notes (Floater)

Normalerweise erhöhen die Zentralbanken die Leitzinsen bei steigender Inflationsrate. Bei einer Floater-Anleihe ist der Nominalzins häufig an den 3‑Montas-Libor gekoppelt. Dadurch wird vierteljährlich der Nominalzins des Floaters angepasst. Zum Mindestzinssatz der auf Grund der Bonität des Emittenten zu Stande kommt, erfolgt ein allfälliger variabler Zinssatz, der sich auf den Referenzzinssatz bezieht. Aktuell ist der 3‑CHF-Monats-Libor zirka 0.25% daher sind die Zinsen ende 2008 richtiggehend eingebrochen. Leider haben die meisten an der SIX in CHF gelisteten Floater eine Laufzeiten bis maximal 2012, wenn keine Leitzinserhöhung in Kürze erfolgt, wird sich eine solche Anlage gegenüber einer festverzinslichen Anleihe kaum rechnen.

Rohstoffe allgemein

Rohstoffe sind im Algemeinen und nicht nur Gold ein guter Inflationsschutz. Bei der SIX gibt es eine breite Palette von ETF’s mit Schwerpunkt auf Edelmetalle. Wobei es mit dem EasyETF S&P GSCI TM CAPPED COMMODITY 35/20 beispielsweise auch einen energielastigen ETF angeboten wird.

Gold

Das Vertrauen in die Weltwährung Gold ist hoch und wann immer die Menschen den Glauben an das Papiergeld verlieren, steht Gold hoch im Kurs. Gold hat gegenüber den anderen Rohstoffen zusätzlich den Vorteil, dass es sich auch in einer Stagflation bewähren sollte. Wird das Wirtschaftswachstum nämlich wieder negativ, so fällt die Nachfrage und damit der Preis bei den Industrierohstoffen wie Rohöl, Silber usw.

Es ist richtig, dass der Goldstandard über einen langen Zeitraum funktionierte. Der Goldstandard und feste Wechselkurse waren auch die Zutaten für der Great Depression. Daher wird der Goldstandard mit Sicherheit nicht wieder eingeführt werden, siehe auch “Goldstandard, Deflation und Depression”.

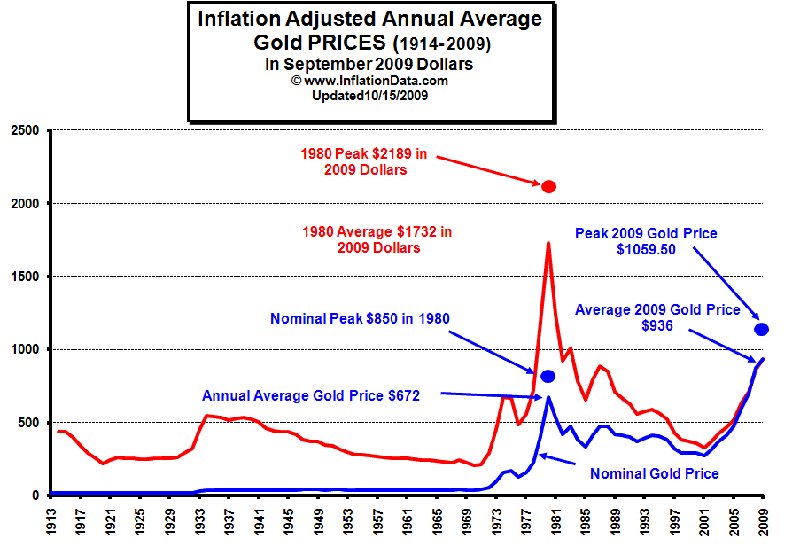

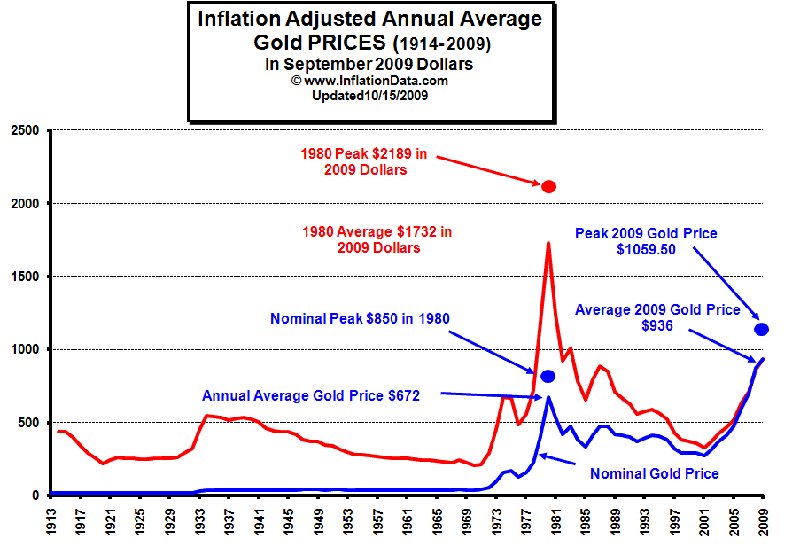

Goldanlagen

Gold ist erst seit 1999 wieder eine rentable Anlage, siehe “Gold seit 1872″. Leider war Gold des Öfteren kein guter Inflationsschutz, beispielsweise stieg der CPI von 1980 bis 1990 um 60%, während das Gold in den beiden Jahren bei USD 500 bzw. USD 400 lag. Wäre Gold immer ein guter Inflationsschutz gewesen, so würde im folgenden Chart der nominale Goldpreis die inflationsadjustierte Linie überdecken.

Quelle: Gold and Inflation

Siehe auch: Goldrausch mit Tücken

Physisches Gold: Gold kann in kleinsten Mengen, in Form von Goldbaren gekauft werden. Es sollten möglichst grosse Einheiten erworben werden, andernfalls fällt die Spanne zwischen Geld- und Briefkurs sehr hoch aus. Ich hatte bisher kein physisches Gold, ich glaube nicht, dass die Währungen zusammenkrachen, so das Geld nur noch zum Anfeuern des Kaminofens benutzt werden kann.

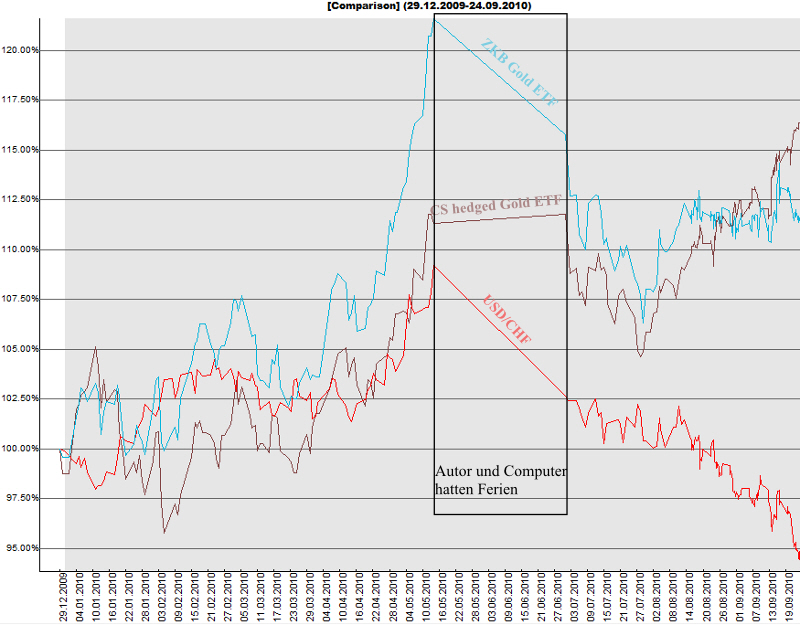

Gold ETF: In der Schweiz werden einige Gold-ETFs angeboten. Diese sind mit physischen Gold hinterlegt, wobei eine mögliche physische Auslieferung je nach Fonds anders gehandhabt wird. Normalerweise werden Goldbarren in der Form von 400 Unzen (ca. 12.5 kg) mit der Feinheit 995/1000 mit diesen ETFs gehandelt. Bisher hatte ich den ZKB Gold ETF dieser hat kein CHF-Hedging gegenüber dem USD. In naher Zukunft werde ich nur noch währungsabgesicherte Gold ETFs in Betracht ziehen. Die Korrelation USD/CHF und Gold war in den letzten Monaten klar negativ, d.h. wenn der Dollar gegenüber dem CHF verlor, stieg der Goldkurs.

In einem Vergleich gab dies eine klar bessere Rendite für den CHF-Währungsabgesicherten Julius Baer Physical Gold Fund (CHF) A gegenüber dem ZKB Gold ETF. Natürlich muss die Korrelation USD/CHF und Gold beobachtet werden.

Goldminenaktien: In den 1970er Jahren war der Kursanstieg der Goldminenaktien höher als beim Gold selbst. Der Privatanleger sollte nicht einzelne Minenaktientitel kaufen, besser ist es ein Fonds bzw. ein ETF zu kaufen. Bei den ETFs ist die Auswahl zurzeit noch gering, in Deutschland wird der ETFX Russell Global Gold Fund (ISIN:DE000A0Q8NC8) von ETF Securities angeboten.

Mögliches Szenario: Zuerst leichte Deflation danach Inflation

Der Markt wird die Erwartung einer Deflation bzw. Inflation vorwegnehmen. Wobei zurzeit der Markt eher auf eine Inflation spekuliert. Dies entnehme ich dem steigenden Goldpreis und dem Anstieg des SXI Real Estate Funds Preisindex. Wobei Gold auch als teilweise Währungsabsicherung gegen den Zerfall des USD dient. Was sagte Fritz Plass einst: “In Zeiten stabilen Geldwerts ist Gold eine Ware, in Zeiten der Inflation ist Gold Geld”.

Viele Wirtschaftsökonomen und Investoren glauben, dass es keine richtige Deflation gegen kann, da die Regierungen und insbesondere die USA dies mit allen Mittel vermeiden wollen. Notfalls werden die Staaten weitere Konjunkturprogramme auflegen und/oder für weitere Steuererleichterungen sorgen.

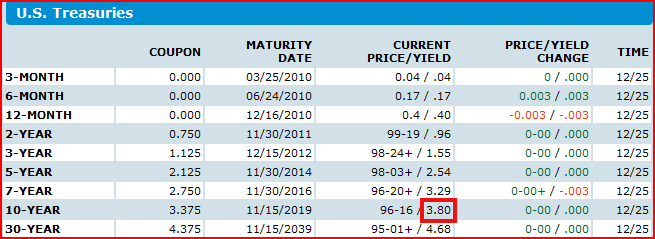

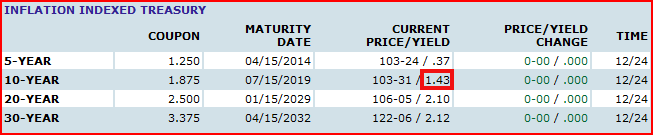

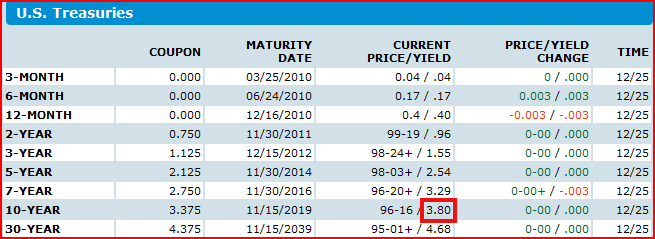

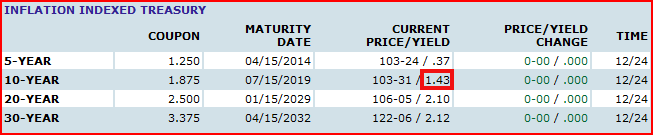

TIPS als Indikator der Inflationserwartung in den USA

Die Differenz der beiden yields (Rendite auf Verfall) einer 10-Jahre U.S. Treasury Inflation Protected Securities (TIPS) und einer 10-Jahren U.S. Staatsanleihe können als Indikator für die erwartete Inflationsrate genutzt werden. Bei Bloomberg Goverment Bonds können Sie diese Angaben finden:

Die Differenz von 2.37% p.a. (3.8% — 1.43%) ist die erwarte durchschnittliche Inflation für die nächsten 10 Jahre.

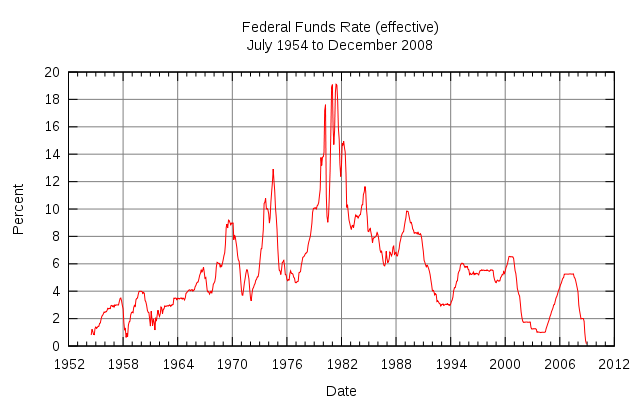

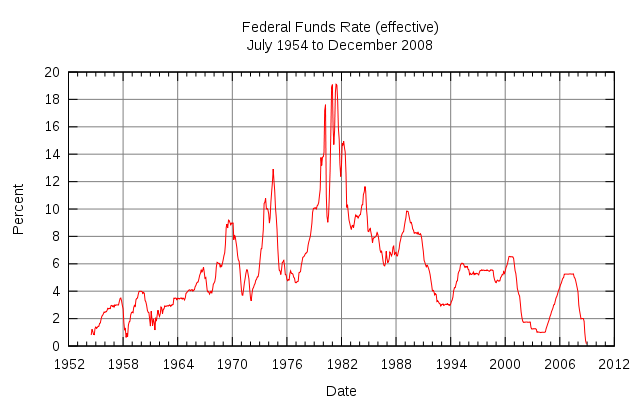

Fed Target Rate

Quelle: Federal funds rate

Da weitere Leitzinssenkungen der US-Notenbank (Fed) nicht möglich sind, kommt die quantitative Lockerung (quantitative easing) zum Zug. Das aktuelle Weltwirtschaftssystem verträgt scheinbar nur noch Dauerwachstum, andernfalls liegt es sehr schnell auf der Intensivstation.

Industrieländer haben einen rissigen Schuldenberg

Seit 1983 wurden die Zinsen in Wellenbewegungen immer weiter gesenkt. Jetzt sind wir fast bei 0% angekommen, wie wird die nächste Krise bzw. Teil 2 dieser Krise bewältigt, es gibt kaum noch Spielraum für noch billigeres Geld. Zudem haben sich die entwickelten Staaten auf Grund der aufgelegten Konjunkturprogramme, Bankenhilfe und sinkenden Steuereinnahmen noch mehr verschuldet. Ein Sonderfall ist die USA, ein Staatsbankrott dieses Staates ist unwahrscheinlich, weil sich dieser in eigener Währung gegenüber dem Rest der Welt verschulden kann. Indessen kann natürlich auch eine Abwertung des USD innerhalb 1–3 Jahren von 60% und mehr als Staatsbankrott der USA bewertet werden, ihre Kreditwürdigkeit wäre damit vermutlich vollends verloren.

Inflation ist die einfachste Lösung für die Vernichtung von Staatsschulden

Für mich gehört die Mehrheit der Politiker zu den unfähigsten Menschen dieser Welt, alle unangenehmen Themen wie die Verschuldung der öffentlichen Haushalte oder die Umwertzerstörung werden in die Zukunft verschoben. Es gibt genügend Beweise meiner Thesen. Neulich haben sie ihre Unfähigkeit an der UN-Klimakonferenz 2009 in Kopenhagen einmal mehr bestätigt. Das Ziel dieser Kaste ist die Wiederwahl und nicht das längerfristige Wohl des Volkes.

Jeder Politiker, der an die Adresse der Banker eine Moralpigt hält, sollte sofort eine gelbe Karte kriegen, es ist nichts anderes als ein Beleg der ihre Untätigkeit untermauert. Es spielt keine Rolle ob diese Dame oder Herr den Namen Angela Merkel, Barack Obama oder Hans-Rudolf Merz trägt. Die Pflicht dieser Politiker ist dem Spiel der Finanzmärkte neue Regeln zu geben — einfache Regeln sind gute Regeln.

Mit Steuererhöhungen, Sparmassnahmen oder mit einer zukunftsgerichteten Vision des Ökologischen wirtschaften werden kaum Wählerstimmen gewonnen, da wäre eine Inflation als höhere Gewalt sehr willkommen. Innerhalb einiger Jahre könnten die Staatsschulden halbiert werden und die Schuldigen könnten höchstens bei den Zentralbanken gefunden werden.

Zentralbanken

Natürlich sagen uns Ben Bernanke oder auch das SNB-Direktorium, das sie genügend Werkzeuge für die Vermeidung der Inflation haben. Es ist auch wahr, dass die wichtigen Zentralbanken unabhängig ihrer Regierungen agieren können. Anderseits lastet ein hoher politischer Druck auf den Währungshüter und diese werden die Leitzinse wahrscheinlich eher zu spät als zu früh anheben. Die Verantwortlichen der Zentralbanken müssen natürlich gegen aussen äussern, dass sie noch immer Herr der Lage sein, andernfalls würden sie schon heute eine Inflation herbeien.

Portfolios für Deflation und Inflation

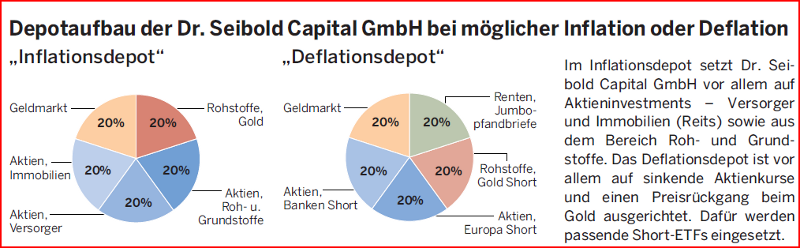

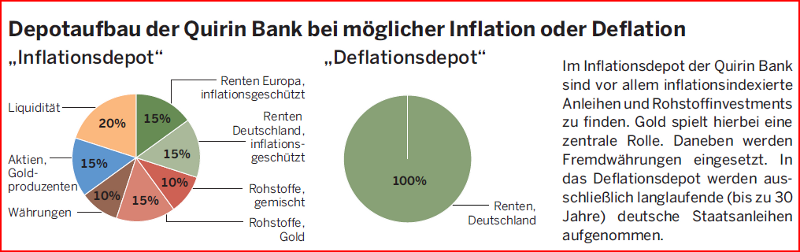

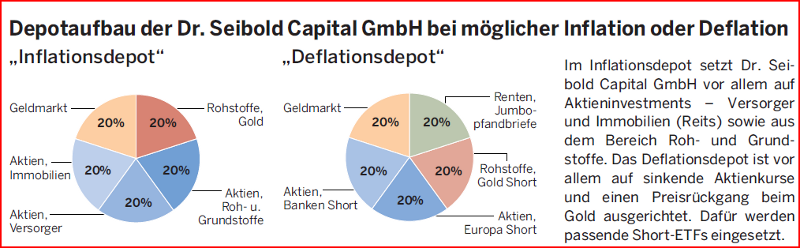

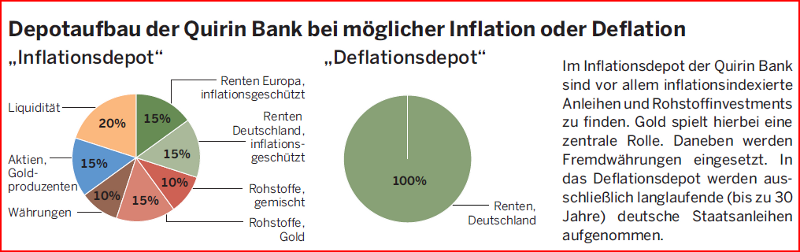

Im IndexNews des Handelsblatt vom 7.2009 wurde das Thema “Die richtige Anlage bei Inflation und Deflation” auch behandelt. Dazu gab es je zwei Portfoliovorschläge die Inflation bzw. Deflation.

Die Depots Inflation und Deflation unterscheiden sich stark, die mögliche Umschichtung von Deflation nach Inflation wäre sehr teuer zudem müsste auch noch das Timing stimmen.

Im Teil zwei werde ich auf die Portfolios eingehen…